En la entrada anterior, explicamos qué es y cómo funciona la réplica física en los fondos indexados. Vimos que los fondos de réplica física tienen dos grandes problemas:

- Altos costes de transacción, especialmente en la réplica física completa.

- Riesgo de error de seguimiento, especialmente en la réplica por muestra estratificada y optimizada.

La réplica sintética soluciona ambos problemas. Sin embargo, introduce nuevos riesgos inexistentes en la réplica física. A continuación, veremos cómo la réplica sintética supera las limitaciones de coste y seguimiento de la réplica física y cuáles son los riesgos adicionales en los que incurre.

Contenido

¿Qué es la réplica sintética?

Los fondos de réplica sintética NO compran acciones de los valores que componen el índice de referencia. En su lugar, utilizan derivados financieros (definición) para obtener la misma rentabilidad que su índice de referencia. El derivado financiero más habitual en este tipo de réplica es el contrato swap.

Réplica sintética con contratos swap

De forma general, podemos definir un swap como un contrato en el cual dos partes acuerdan intercambiar (en inglés, swap) dos flujos de caja.

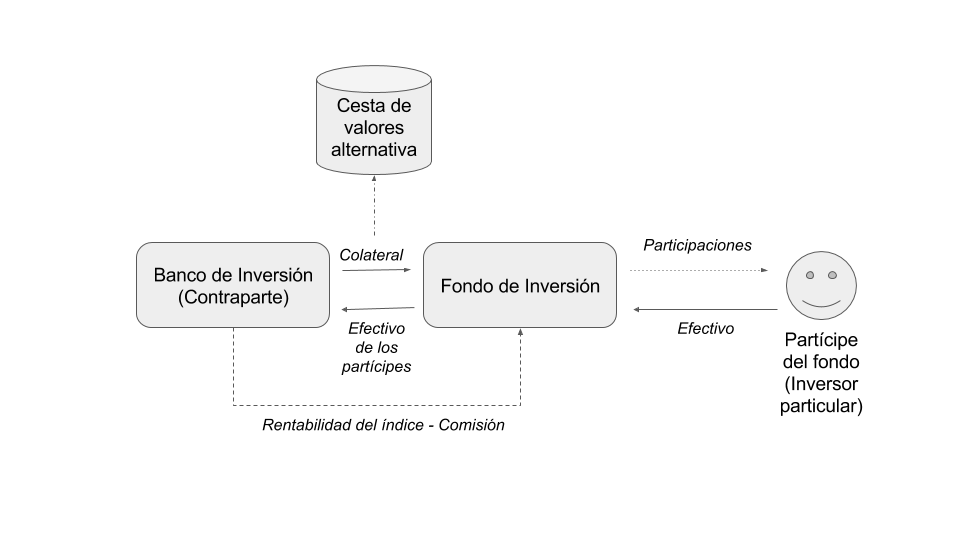

En el caso concreto de la réplica sintética, el fondo de inversión llegará a un acuerdo con un banco de inversión (contraparte) para recibir la misma rentabilidad que la obtenida por el índice de referencia a cambio de una comisión. La comisión recibida por el banco de inversión puede ser fija o un porcentaje de la rentabilidad alcanzada por el índice.

Por otro lado, el banco de inversión entrega a nuestro fondo indexado una cesta de valores alternativa. Esta cesta de valores alternativa puede estar compuesta por cualquier tipo de activo financiero (acciones, bonos, etc) y su función principal es la de actuar como colateral (garantía) en el caso de que el banco de inversión no cumpla con su parte del contrato.

Podemos observar que como inversores de un fondo de réplica sintética en ningún caso poseemos los valores que componen el índice sino una promesa de pago de un tercero sobre la rentabilidad de ese índice durante un periodo de tiempo.

Riesgos de la réplica sintética con contratos swap

Mientras que en la réplica física existía un pequeño riesgo contraparte ligado al alquiler de las acciones del fondo a un tercero, la réplica sintética implica un riesgo de contraparte considerablemente mayor. En este caso, el fondo de inversión se expone al riesgo de que su contraparte no pueda hacer frente al pago prometido (por ejemplo, por quiebra del banco) y no pueda retornar a sus clientes la rentabilidad ofrecida por el índice.

Aunque la probabilidad de que la contraparte del swap no realice el pago al fondo de inversión es muy pequeña, los fondos de inversión llevan a cabo acciones de prevención que mitiguen el impacto de un impago (análisis Vanguard):

- Colateral de calidad. La regulación UCITS obliga al fondo a que la cartera alternativa entregada por el banco de inversión como colateral tenga un valor de, al menos, el 90% del valor del fondo.

- Reseteo del swap. Cuando comienza un contrato de swap, el valor del colateral deberá ser, aproximadamente, el mismo que el valor del índice de referencia. A lo largo del tiempo, estos valores fluctúan llevando a diferencias entre ambos. Cuanta mayor sea la diferencia entre el índice y el colateral (índice > colateral), mayor es el riesgo de contraparte al que se expone el fondo. Por este motivo, cuando esta diferencia excede cierto porcentaje, el swap se resetea. Es decir, la contraparte debe abonar al fondo de inversión la cantidad por la cual el índice excede el valor del colateral. Esta ganancia del fondo es reinvertida en el colateral y así la diferencia de valor índice-colateral vuelve a cero.

- Diversificación de contraparte. El fondo de inversión debe contratar swaps con múltiples bancos de inversión. Así, en caso de problemas con uno de ellos, el impacto sobre la rentabilidad del fondo se reduce.

Sin embargo, existen motivos para pensar que en el caso de un eventual impago las medidas anteriormente descritas podrían no ser suficientes para salvaguardar el valor del fondo y proteger a sus inversores:

- Sobrevaloración del colateral. Como vimos en la crisis hipotecaria del 2008, cualquier activo está expuesta a una sobrevaloración que, en el caso de pánico bursátil, desplome su valor.

- Escasa transparencia. Los contratos swap se negocian en los mercados OTC (Over-The-Counter). Es decir, en mercados donde las condiciones de los contratos se negocian «a medida» entre las partes. La naturaleza de estos contratos origina que la transparencia de los mismos sea reducida. En el mejor de los casos, un sub-conjunto des estas condiciones pueden ser publicadas al inversor de forma anual o semestral.

- Nula diversificación. Los contratos swap suponen una buena fuente de financiación para los bancos de inversión ya que reciben grandes cantidades de dinero a cambio de futuros pagos según el comportamiento del índice de referencia. Por este motivo, algunos fondos de inversión contratan los swaps únicamente con el banco de inversión propiedad de la misma matriz que la gestora del fondo. Es decir, el fondo se expone completamente a la solvencia de su matriz.

¿Qué ventajas tiene la réplica sintética?

La réplica sintética tiene inconvenientes importantes como el riesgo de contraparte o la escasa transparencia de los contratos swap. Sin embargo, también ofrece ciertas ventajas que pueden llegar a compensar esos puntos negativos:

- Costes muy bajos. El fondo no debe realizar ninguna compra-venta de acciones para replicar el índice. El único coste en el que incurrirá será la comisión acordada con su contraparte.

- Excelente «tracking error». El fondo no tiene que gestionar flujos de caja derivados de la compra-venta de acciones, rotación de cartera, ingreso de dividendos, etc. Únicamente se debe preocupar de cobrar de la contraparte la rentabilidad ofrecida por el índice. Así, podemos afirmar que el «tracking error» de la réplica sintética es menor que el de la réplica física, especialmente en regiones con valores poco líquidos (estudio).

- Réplica de mercados poco líquidos. Como la réplica sintética no necesita tener ningún valor de su cartera alternativa contenido en el índice de referencia, se evitan los problemas habituales de iliquidez existentes en mercados poco desarrollados o de difícil acceso.

Conclusión

Como vemos, invirtiendo en fondos de réplica sintética no estamos invirtiendo en los valores del índice. Únicamente tenemos el compromiso de que un banco de inversión reembolsará al fondo la rentabilidad generada por el índice. Nada más.

El riesgo de contraparte que conlleva este tipo de contratos no es irrelevante y deben ser considerados en nuestra inversión. En principio, las probabilidades de que se produzca una quiebra de un banco de inversión y que los mecanismos de protección existentes no sean suficientes para mitigar el riesgo son bajas. Sin embargo, como ya hemos visto en 2008, este tipo de escenarios pueden ocurrir y las consecuencias de este tipo de eventos son desconocidas.

Aunque los estudios demuestran que históricamente la réplica sintética es más precisa en el seguimiento del índice y más barata que la réplica física, de forma general prefiero los fondos de réplica física por su sencillez y transparencia.

Resumiendo, la réplica sintética es como el azúcar: no la recomiendo pero una cucharadita de vez en cuando no te hará ningún daño 😉

Genial entrada, muy bien documentada.

Es alucionante el nivel de complejidad que alcanzan los productos financieros. ¿De qué forma entonces podríamos aplicar el uso (con moderación) de un fondo de réplica sintética en nuestras carteras?

Entiendo que quizás en la Bogle (para aquellos que la tenemos separada de la permanente) y suponiendo un porcentaje pequeño del total de la RV (0-10%)?

Saludos

Si tienes una cartera Bogle sencilla(un fondo para las acciones y otro para los bonos) intentaria evitar la réplica sintética.

En el caso de que tengas una cartera un poco más compleja, quizás para activos donde la réplica fisica es más compleja. Por ejemplo, paises emergentes.

Hola Alejandro, cómo puedo saber si un fondo es de réplica física o sintetica? en concreto estoy mirando el folleto de este este ishares Golbal IE00BD0NCM55 y no dice nada.

Gracias

Buenas,

En la web de BlackRock encontrarás el DFI del fondo: https://www.blackrock.com/es/profesionales/productos/287649/ishares-developed-world-index-fund-ie

En el apartado «Objetivos y política de inversión» dice:

«El Fondo trata de replicar el índice de referencia manteniendo los valores de renta variable que componen dicho índice de referencia, en proporciones similares a este.»

No obstante, se deja la puerta abierta a la réplica sintética en algún momento:

«Además la gestora de inversiones podrá utilizar instrumentos financieros derivados (es decir, inversiones cuyos precios se basan en uno o más activos subyacentes)

para alcanzar el objetivo de inversión del Fondo.»

Un saludo,

Alejandro