«La vida no es o todo o nada, a veces hay que buscar soluciones intermedias para sobrevivir.»

La sangre de los inocentes (Julia Navarro)

Durante el rediseño de mi cartera de inversión, decidí que durante la próxima década el 50% de mis inversiones estaría invertido en fondos indexados de acciones de todo el mundo.

El motivo principal de esta decisión fue buscar un plus de rentabilidad a la Cartera Permanente a través de una mayor exposición a renta variable como aconsejan Bogle y Bernstein pero sin traicionar los principios y recomendaciones de Harry Browne. La solución a este problema tiene nombre y apellidos: La Cartera Variable.

En la entrada de hoy, veremos qué es la Cartera Variable, cuál es su objetivo y cuál es el diseño de mi cartera.

Contenido

¿Qué es la Cartera Variable?

La Cartera Variable es un complemento a la clásica Cartera Permanente. Su objetivo: darte rienda suelta con cualquier tipo de inversión que no siga los principios de la Cartera Permanente.

En palabras de Harry Browne, la Cartera Variable es el lugar donde invertir aquel dinero que te puedes permitir perder sin que tu situación financiera quede comprometida.

Reglas de la Cartera Variable

La Cartera Variable no dice nada sobre cómo invertir el dinero que tengas en ella. Sin embargo, sí tiene 3 reglas sobre cómo no debes utilizarla

- Debe utilizar dinero que te debes permitir perder. De lo contrario, ese dinero debería estar en la Cartera Permanente.

- No debes utilizar dinero de la Cartera Permanente para compensar pérdidas de la Cartera Variable. Relacionado con la regla anterior. Si compensas las pérdidas de la Cartera Variable con el dinero de la Cartera Permanente de nuevo estarás poniendo en riesgo el dinero que no te podías permitir perder.

- No realices inversiones que te puedan hacer perder más de lo invertido inicialmente. Estamos hablando de inversiones apalancadas. Es decir, inversiones donde parte del capital inicial es dinero prestado. Muy relacionado con la segunda regla. Si las pérdidas originan deudas mayores que el patrimonio de tu Cartera Variable, deberás pagarlas con la Cartera Permanente.

Como vemos, la Cartera Variable no nos dice (casi) nada sobre cómo invertir nuestro dinero. El propósito de la Cartera Variable queda a gusto de cada inversor. ¿Te gustaría diseñar una cartera de gigantes del dividendo? La Cartera Variable es el lugar donde hacerlo.

En mi caso, su objetivo va a ser muy diferente. El propósito de la Cartera Variable será modificar la Cartera Permanente….sin tocar la Cartera Permanente.

La Cartera Variable para modificar la Cartera Permanente

La Cartera Permanente se basa en un principio: «El futuro es incierto». Por este motivo, realiza un reparto proporcional de los cuatro activos que la componen.

Cada uno de estos activos tiene la misión de proteger tu patrimonio ante una situación económica económica: prosperidad, recesión, inflación y deflación. Cualquier modificación que realices a la distribución original de la Cartera Permanente implicará cierto grado de especulación sobre la futura situación económica de tu país.

Puede que seas un admirador de la Cartera Permanente pero existan algunas partes que no te acaban de convencer al 100%. Quizás no te encuentres cómodo con un 25% de oro. O quizás te parezca que un 25% de cash está suponiendo un coste de oportunidad enorme para la rentabilidad de la cartera.

En mi caso personal, la influencia de John Bogle, me hacían pensar que debía tener un mayor porcentaje de mi dinero en acciones. ¿Sólo un 25%? Soy joven y a mi carrera inversora le deberían quedar todavía más de 40 años. Sentía que mi cartera necesitaba más madera.

Con este objetivo en mente, comencé a pensar en crear una Cartera Permanente sobreponderando las acciones a un 40% y reduciendo cada uno de los otros activos a un 20%.

También me plantee eliminar el cash como en 2016 y añadir ese 25% adicional a las acciones. Sin embargo, ninguna alternativa me acababa de convencer. Hasta que Craig Rowland me dió la solución.

En su excelente libro «The Permanente Portfolio» (Amazon), Craig Rowland dedica un capitulo entero a la Cartera Variable y en él recomienda utilizar esta cartera como el rincón donde realizar a la Cartera Permanente pequeñas modificaciones que te permitan dormir más tranquilo.

De este modo, decidí seguir los sabios consejos de Craig Rowland y elaborar una Cartera Variable compuesta únicamente por fondos indexados de renta variable mundial. Independiente de mi otra Cartera Permanente clásica.

A continuación, detallaré cuál ha sido la distribución por regiones de la cartera y cuáles han sido los productos escogidos para cada uno.

Mi Cartera Variable de renta variable mundial

Composición por regiones

La distribución geográfica de mi Cartera Variable es la siguiente:

- 50% Renta variable de la Eurozona

- 20% Renta variable mundial (Sin países emergentes)

- 20% Renta variable mundial de pequeña capitalización (Sin países emergentes)

- 10% Renta variable de países emergentes

Renta variable de la Eurozona

Una de las grandes ventajas que tenemos como inversores españoles es que compartimos moneda única con otro países potentes como Alemania, Holanda, Francia o Austria. Este hecho nos abre la puerta a diversificar nuestra inversión por todos estos países sin ningún riesgo divisa.

En la actualidad, las acciones de mi Cartera Permanente ya cubren esta región a través del fondo Amundi IS MSCI EMU (DFI, Ficha) contratado en SelfBank y cuyo objetivo es replicar el índice MSCI EMU (Detalle). Sin embargo, con el objetivo de dar la importancia que se merece a la región donde vivo y gasto, decidí incorporar a la Cartera Variable otro fondo replicando el mismo índice. En este caso, el elegido fue el fondo Vanguard Eurozone Stock Index (DFI, Ficha) contratado en BNP Paribas.

La diversificación de gestoras y comercializadoras es otra enseñanza de Harry Browne que me gusta aplicar a mi cartera. Por ese motivo, no sólo el fondo seleccionado pertenece a una gestora diferente (Vanguard) al de la Cartera Permanente (Amundi) sino también la comercializadora (BNP Paribas) es distinta.

Finalmente, considerando que la Eurozona es el lugar donde los inversores españoles gastamos nuestro dinero y su riesgo divisa es inexistente, he decidido que esta sea la región geográfica con mayor peso de mi Cartera Variable: un 50%.

Renta variable mundial (Sin países emergentes)

Al acabar el año 2016 tenía contratado con SelfBank el fondo global Amundi Index MSCI World (Ficha) como fondo principal de la cartera-retiro. Sin embargo, este año he decidido cambiarlo por el Vanguard Global Stock Idx Inv EUR (DFI, Ficha). El motivo principal de este cambio ha sido disponer de la mayor parte de los fondos de la Cartera Permanente contratados con la misma comercializadora. De este modo, se aceleran los futuros rebalanceos y traspasos entre fondos.

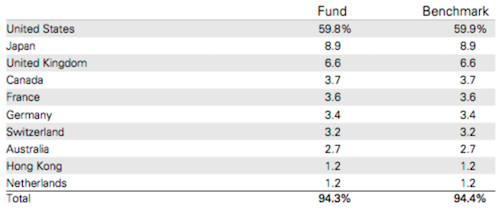

Tanto el fondo Vanguard como el Amundi replican el índice MSCI World (detalle) que contiene empresas de todo el mundo de grande y mediana capitalización. La distribución geográfica del fondo por regiones es la siguiente:

Como se puede apreciar en el gráfico, el peso de Norteamérica (EEUU y Canadá) es enorme. Como es lógico, el país con más peso de la región (y del fondo) es Estados Unidos con un valor del 59,8% sobre el total del fondo. Otro hecho a destacar es la exposición a empresas del Reino Unido. Respecto al 22,8% del peso de Europa dentro del fondo, el Reino Unido tiene un peso del del 6,6%. Es decir, nuestros vecinos británicos representan un 28,9% de la exposición total a la región europea.

El alto peso de los Estados Unidos en el fondo así como la alta exposición a otros países con divisas diferentes al Euro me llevó a la decisión de otorgar a este fondo un peso del 20% sobre el total de la cartera.

Renta variable mundial pequeña capitalización (Sin países emergentes)

Otro de los fondos que poseía al finalizar el año 2016 es el Vanguard Global Small-Cap Index Fund (DFI, Ficha). Este fondo es el hermano mellizo del Vanguard Global Stock Index pero compuesto únicamente por empresas de pequeña capitalización (small-cap). La inclusión de fondos small-cap no es necesaria al diseñar una cartera de renta variable. Sin embargo, son muchos los autores que recomiendan su inclusión. Y Eugene Fama tiene la culpa de ello.

En 1992, el premio Nobel de Economía 2013 Eugene Fama publicó su estudio «The Cross-Section of Expected Returns». En él, Fama analiza el comportamiento de la bolsa durante el periodo 1962-1989 y llega a la conclusión de que las small-cap tienen una mayor volatilidad que las empresas large-cap pero, a cambio, su rentabilidad final es mucho mayor. Basándose en los resultados de este estudio, muchos otros autores como David Swensen o William Bernstein también han recomendado la inversión en este tipo de empresas con el fin de proporcionar a nuestras carteras unas décimas adicionales de rentabilidad.

Intuitivamente, la conclusión de Fama tiene sentido. Como las empresas de pequeñas capitalización tienen más riesgo, su volatilidad será mayor y al ser el riesgo mayor su rentabilidad esperada tenderá a ser mayor. Por el contrario, otros autores como Bogle o Browne no recomiendan sobreponderar las small-cap por dos motivos:

- El futuro es incierto: Es cierto que en el periodo 1962-1989 estudiado por Fama, las small-caps obtuvieron mayor rentabilidad que las large-caps. Sin embargo, este comportamiento pasado no nos garantiza ningún comportamiento futuro. No sabemos si en los próximos 30 años las empresas de gran capitalización obtendrán mejores resultados que las de pequeña capitalización.

- Reversión a la media: Bogle es un gran defensor del principio de «Reversión a la media». Como explica en «Common Sense on Mutual Funds» (Amazon), durante la década 1973-1983 las small-caps vivieron una época de esplendor que, en términos de rentabilidad histórica, las ha convertido en caballos ganadores. Sin embargo, las empresas large-cap han tenido largos periodos de superioridad. Algunos ejemplos, los 28 años de 1945 a 1973 o los 26 años de 1982 a 2008. Estas idas y venidas de rentabilidad entre un tipo de acciones y otro nos lleva a concluir lo siguiente: No hay ningún estilo de inversión superior per se y será la reversión a la media la que, tarde o temprano, acabe poniendo a todos en su lugar.

Teniendo en cuenta los consejos de Browne y Bogle, la decisión final sobre las small-caps ha sido salomónica. Como no sabemos quién va a ser el ganador de la batalla Large-Cap vs Small-Cap durante los próximos 40 años, el porcentaje asignado a estas últimas ha sido el mismo que el de su fondo mellizo de large-cap: un 20%.

Renta variable de países emergentes

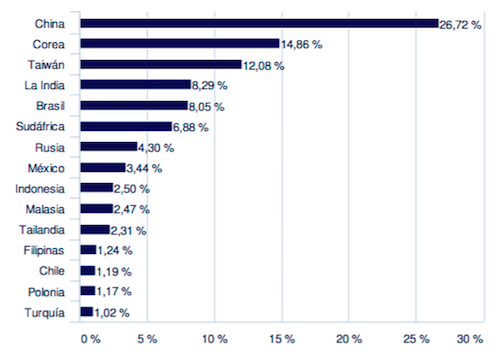

La última pieza de los activos de la Cartera Variable son los países emergentes. En la antigua cartera-retiro Bogle el fondo Amundi MSCI Emerging Markets (DFI, Ficha) era el elegido para la exposición a esta región. Pese a que la inclusión de los países emergentes es totalmente opcional, he decidido mantener este fondo ya que creo que esta región tiene un alto potencial y su tamaño respecto a la capitalización mundial cada año va siendo cada vez mayor.

En lo que a su representación dentro de la Cartera Variable se refiere, he optado por darle un peso de un 10% sobre el total de la Cartera Variable. La decisión está basada en porcentaje de capitalización de los países emergentes respecto a la capitalización mundial según el índice MSCI Emerging Markets (detalle).

Cartera Permanente + Cartera Variable: El resultado

La Cartera Variable tiene infinitos usos. En mi caso, ha sido aproximar el porcentaje total de acciones de la Cartera Permanente a la filosofía Boglehead.

Si fusionáramos la Cartera Permanente y esta Cartera Variable 100% acciones, la distribución final de la cartera por tipo de activo sería la siguiente:

Como se aprecia en la gráfica superior, la exposición a renta variable ha aumentado considerablemente y se aproxima a la regla Boglehead Renta Variable = 100 – edad.

Sin embargo, no debemos olvidar que tanto la Cartera Permanente como la Cartera Variable son dos carteras independientes donde cada una tendrá sus propios rebalanceos.

Advertencia

La Cartera Variable es un complemento opcional de la Cartera Permanente. Si estas cómodo con la distribución de la Cartera Permanente no necesitas nada más. La simplicidad forma parte de nuestra filosofía inversora y debemos reflexionar bien antes de introducir cualquier elemento que introduzca complejidad añadida a nuestra inversión.

Y tú, ¿tienes una Cartera Variable donde realizar inversiones alternativas a tu cartera principal? En el caso de la Cartera Permanente, ¿te atrae su uso como banco de pruebas para modificar la distribución original de Harry Browne?

Una entrada muy interesante! He descubierto tu blog de casualidad y me ha encantado. Yo voy a contratar el Vanguard eurozone stock index, e iré metiendo el dinero paulatinamente mediante el sistema DCA, así me llevo menos sustos…

¡Me alegra que te haya gustado el blog Pucelo!

Es muy interesante lo que expones, pero me gustaría trasladarte una cuestión: entiendo que ahora tendrás un 50% en CP y otro 50% en la cartera variable, pero ¿cúal es tu idea de ajustar la cartera variable en porcentaje del total para las siguientes décadas? ¿Acorde a la regla de 100-Edad?

Hola perdigón!

Por cada década que pase, la Cartera Permanente ganará un 10% de peso. Así el % total de renta variable disminuirá aproximadamente a la par con mi edad. En esta entrada lo explico más al detalle.

Un saludo

Hola Alejandro,

A mí me ha pasado algo similar. Empecé con la Cartera Permanente a principios de 2015 y, para mediados de 2016, estaba pensando en que era «demasiado segura». Por eso, estudiando carteras en la página http://www.portfoliocharts.com, encontré una estructura que me encajaba más, con 60 % acciones, 20 % bonos largos y 20 % oro. Una modificación de la Permanente, como ves. En esa cartera solo tengo invertido «un poco», como de prueba, a ver la evolución futura.

Saludos.

Pepe.

Buenas Pepe!

Muy interesante la herramienta de Porfolio Charts, me la guardo 😉

En mi caso, durante el rediseño de la cartera en 2017 estuve haciendo diferentes pruebas de backtesting con portfoliovisualizer.com. Hasta que me dí cuenta de que estaba ajustando los activos por su comportamiento pasado más que por su función dentro de la cartera: ERROR.

Acabé tan contaminado de estas pruebas que no me acababa de convencer ningún AA y únicamente el combo PP+VP me hizo sentir bien conmigo mismo 😀

Sobre tu AA, comentarte que en 2016 yo también eliminé el Cash de la Cartera Permanente pero tras leer a Rowland vi que el Cash era muy importante para crisis puntuales donde todos los activos se hundan y dispongas de pólvora para comprar barato (aunque reconozco que quizás un 25% es demasiado).

Un saludo!

De hecho, quizás no lo he aclarado bien en el comentario anterior. Yo tengo las dos carteras: una permanente «religiosa» y la otra, que es como una modificación de la permanente, sin cash y con muchas más acciones. Espero que no me lleve ningún susto con la segunda.

Saludos.

Pepe.

Hola a tod@s, si el fundamento de tener cash es de disponer de líquido para aportaciones o lo que sea (recesiones) y dado que apenas se obtiene rendimiento por el cash ¿No se puede tener sencillamente una cartera sin cash y una reserva de dinero?.

El tener cash en los productos mencionados y tenerlo parado (0 %) en una cuenta es prácticamente lo mismo y a la hora de contabilizar la rentabilidad de la cartera penaliza el contabilizar el cash. ¿no?

Hola Miguel,

Desde mi punto de vista, si tienes dinero ahorrado cuyo objetivo es invertirlo a corto plazo, ese dinero forma parte de la cartera y se debe tener en cuenta para su rentabilidad. En caso contrario sería hacer trampas al solitario.

Ten en cuenta que una de las ventajas de la liquidez es poder comprar cuando los activos caen de precio y eso conlleva un mayor potencial de revalorización de tu cartera. En ese sentido, el cash es un arma de doble filo. Sacrificas rentabilidad presente para obtenerla en el futuro. Si no tienes en cuenta la rentabilidad del dinero cuando está ocioso pero sí cuando entras a precios bajos, estás trampeando la rentabilidad de tu cartera.

En el caso de la cartera permanente, se fija un % de cash porque toda la cartera se base en un principio: «el futuro es incierto» si siempre tienes un porcentaje de cash, siempre estarás preparado para hacer uso de él ante cualquier evento económico.

Por último, los propios fondos de inversión tienen un % de sus carteras reservado en liquidez para entrar a mercado y la rentabilidad de esa liquidez forma parte de la rentabilidad total del fondo. Precisamente, una de las decisiones de los gestores es valorar la liquidez que quieren tener según sus perspectivas futuras de mercado.

Un saludo,

Alejandro

Interesante post como siempre Alejandro.

A mi también me gustó la referencia que hacen Rowland y Lawson en «The Permanent Portfolio» a lo que dice la «Academia» con la rentabilidad de las small-cap frente a las large. De hecho, en el proceso de conformación de mi cartera permanente, la parte de acciones la voy a formar mediante el Vanguard Eurozone (IE0008248795) con BNP y por otro lado el Vanguard Global Small-Cap (IE00B42W3S00).

Y es que lo que no me gusta de Amundi es que los fondos que he visto tienen coste de entrada, que es una de las cosas que Rowland claramente indica «no se debe aceptar».

Saludos!

Buenas Miguel!

Ojo con las comisiones de suscripción/reembolso. Es cierto que puedes encontrar en las fichas de muchos fondos que pueden aplicar un % de comisión de suscripción/reembolso. Sin embargo, la comercializadora habitualmente absorbe este gasto y no se lo aplica al cliente final. Este es el caso de SelfBank.

En caso de dudas, consúltalo directamente con tu comercializadora.

Un saludo!

Buenos días, Alejandro. Gran blog. Quiero deshacerme de algunos fondos de gestión activa con pérdidas acumuladas en torno al 13%. Mi idea es tener una cartera indexada 100% a largo plazo (15 años). Me gustaría saber tu opinión y recomendación de si es mejor traspasar esos fondos con pérdidas ya, o esperar a que disminuyan las pérdidas y hacer la operación más adelante.

Gracias, un saludo.

¡Muchas gracias José Carlos!

Sobre tu pregunta, es una decisión muy personal. Mi recomendación general es que si no estás a gusto con tu cartera, la cambies lo antes posible. Independientemente de si tienes pérdidas o ganancias. Si el asset allocation y los productos seleccionados te satisfacen, hay que ser firme en el camino. La rentabilidad no debe ser un criterio para cambiar.

Si no estás cómodo con esas pérdidas del 15%, lo primero que debes hacer es plantearte si tu asset allocation es el adecuado (más allá de si son productos activos o pasivos).

Un saludo,

Alejandro

Muchas gracias, Alejandro. Abusando de tu confianza, preguntarte también si existe alguna fórmula matemática en Excel para hacer el rebalanceo manual de las carteras.

Muchas gracias.

Un saludo,

José Carlos

De nada José Carlos!

El rebalanceo en excel es bastante sencillo de hacer.

1) Pon cada fondo en una fila

2) Obtén en una columna el valor total de cada fondo (i.e. valor liquidativo * nº de participaciones)

3) Pon en otra columna el porcentaje que representa teóricamente cada fondo

4) En la siguiente columna multiplica ese porcentaje teórico por la suma del valor de todos los fondos. Así obtendrás el valor teórico que debe tener cada fondo.

5) Resta el valor actual del fondo a su valor teórico (i.e. teórico – real)

6) Si el valor obtenido para un fondo es > 0, entonces debes comprar ese importe del fondo. Si el valor obtenido es < 0, entonces debes vender ese importe del fondo. Un saludo, Alejandro

Genial. Muchísimas gracias. ¡Qué tengas buena tarde!

José Carlos

Yo tengo una golden buterfly. Que opinas ?

Buenas,

La golden butterfly no es más que una cartera permanente con cierto sesgo hacia la prosperidad y buscando ese tilting de rentabilidad extra que históricamente (no siempre), han dado las small cap.

Mi cartera actual se aproxima bastante a ese concepto 😉

Un saludo,

Alejandro