La jubilación es como unas largas vacaciones en Las Vegas. El objetivo es disfrutar al máximo pero no tanto como para quedarte sin dinero.

Jonathan Clements

Según la sabiduría popular, si queremos vivir de nuestras inversiones para siempre, “solo” tenemos que alcanzar un patrimonio de 25 veces nuestros gastos anuales. Es decir, estos gastos deben representar el 4% del valor de nuestra cartera y los ajustaremos cada año según el incremento del coste de la vida.

Esta estrategia se conoce como regla del 4% y es la más conocida en el mundo de la inversión. Sin embargo, ni es la única que existe ni es perfecta.

Este es el primero de una serie de artículos donde explicaré:

- Cuáles son los riesgos que debe gestionar cualquier estrategia de retiro

- Cuáles son las dos filosofías de retiro más populares y sus estrategias más conocidas

- Cómo elegir una estrategia de retiro que encaje con nuestra personalidad

Contenido

Las dos fases de la vida inversora

La vida inversora tiene dos fases:

- La fase de acumulación de riqueza

- La fase de preservación del capital o fase de retiro

El objetivo de muchos inversores durante la fase de acumulación es maximizar la rentabilidad real según un nivel de volatilidad y un horizonte de inversión.

Esta es la base de la controvertida Teoría Moderna de Carteras y sobre ella se fundamenta el estilo de inversión Boglehead y el diseño de carteras de muchos roboadvisors como Indexa Capital.

En cambio, el objetivo principal de la fase de retiro es fijar un nivel de gasto que nos permita preservar el capital hasta nuestro fallecimiento.

La mayor diferencia entre ambos objetivos son los riesgos a los que nos enfrentamos para su consecución.

Riesgos de la fase de retiro

Durante la fase de acumulación, el inversor debe afrontar dos riesgos.

A corto plazo nos arriesgamos a que la volatilidad de la cartera sea mayor de la esperada. Esto puede provocar miedo en el inversor, cambiando su asignación de activos o retirando su dinero en un ataque de pánico bursátil.

A largo plazo existe el riesgo de que, estando cerca nuestro horizonte de inversión, la rentabilidad haya sido inferior a la esperada y nuestro patrimonio menor de lo estimado.

Por su parte, en la fase de retiro nos enfrentamos a cuatro riesgos:

- El riesgo de longevidad

- El riesgo de mercado

- El riesgo de secuencia de retornos

- El riesgo inflacionario

El riesgo de longevidad

En la fase de acumulación definimos un horizonte temporal en el que deseamos alcanzar cierto capital. Es decir, se trata de una fase con un final aproximadamente conocido. Además, en el caso de no alcanzar este objetivo siempre podremos alargar nuestro periodo de inversión.

En cambio, durante la fase de retiro no sabemos por cuánto tiempo debemos preservar nuestro capital. Podemos hacer un cálculo aproximado según la esperanza de vida pero es posible que fallezcamos antes…o mucho más tarde.

Si fallecemos antes de lo esperado, habremos vivido por debajo de nuestras posibilidades ahorrando un dinero que se pasará a nuestros herederos. Sin embargo, este es un riesgo menor.

El mayor riesgo sería vivir infravalorar nuestra esperanza de vida y vivir más que nuestros ahorros.

Muchas estrategias de retiro se basan en periodos de retiro de 25-30 años. Sin embargo, con los avances médicos actuales y futuros, ¿quién nos dice que no viviremos un retiro de 35 o 40 años?

En ese caso, ¿de qué nos sirve vivir durante muchos años si carecemos del dinero necesario para mantener un nivel de vida digno?

El riesgo de mercado

El riesgo de mercado nos expone a que la rentabilidad final de nuestra cartera sea menor que la rentabilidad esperada.

Este riesgo es compartido entre la fase de acumulación y la fase de retiro. Sin embargo, su impacto en cada fase es radicalmente distinto.

En la fase de acumulación siempre podremos tomar medidas de contingencia como:

- Alargar nuestro horizonte de inversión

- Aumentar la exposición a activos potencialmente más rentables

- Incrementar nuestra tasa de ahorro

En cambio, en la fase de retiro tenemos muchas menos alternativas.

Volver al mercado laboral será imposible en la mayoría de los casos y aumentar la volatilidad de nuestra exigua cartera puede agravar el problema aún más.

Por lo tanto, en caso de fracaso nos veremos abocados a reducir nuestro nivel de vida y vivir de la ayuda de nuestros hijos o de la (escasa) pensión pública que tengamos en ese momento.

El riesgo de la secuencia de retornos

Imaginemos que conocemos la fecha de nuestro fallecimiento y la rentabilidad media de nuestra cartera hasta ese día. En tal caso, ¿podríamos asegurar que nuestra estrategia de retiro será exitosa con un 100% de probabilidad?

En absoluto. Todo dependerá de la volatilidad de los resultados anuales de la cartera.

Si nuestra cartera es poco o nada volátil, no tendremos problemas.

En cambio, si su volatilidad es elevada y sus rendimientos anuales son muy dispares, esta volatilidad influirá significativamente en el resultado final de nuestra estrategia de retiro.

Es decir, para la misma rentabilidad media, dos secuencias de retornos diferentes nos pueden llevar a distintos resultados: fracaso en un caso y éxito en otro. Esto se conoce como riesgo de secuencia de retornos.

Veámoslo con un ejemplo extraído del libro de Tony Robbins «Dinero: Domina el Juego».

Juan y María: Misma estrategia, diferentes resultados

Imaginemos que Juan y María tienen 500.000€ ahorrados y ambos se jubilan a la edad de 65 años.

Durante los 25 años siguientes a su jubilación, su cartera de inversión tiene una rentabilidad anualizada del 8%. Además, para financiar su gasto ambos usan la misma estrategia: retirar el 5% del valor inicial de su cartera e incrementar ese valor en un 3% anual para luchar contra la inflación.

Sin embargo, hay una diferencia entre ambos: la secuencia de retornos de sus carteras.

En la tabla inferior tenemos la secuencia de retornos de Juan.

| Edad | Valor inicial | Retiro | Rentabilidad |

|---|---|---|---|

| 65 | 500.000,00 € | 25.000,00 € | -10,14% |

| 66 | 426.835,00 € | 25.750,00 € | -13,04% |

| 67 | 348.783,52 € | 26.522,50 € | -23,37% |

| 68 | 246.948,62 € | 27.318,18 € | 14,62% |

| 69 | 251.740,41 € | 28.137,72 € | 2,03% |

| 70 | 228.141,83 € | 28.981,85 € | 12,40% |

| 71 | 223.855,81 € | 29.851,31 € | 27,25% |

| 72 | 246.870,73 € | 30.746,85 € | -6,56% |

| 73 | 201.946,16 € | 31.669,25 € | 26,31% |

| 74 | 215.076,76 € | 32.619,33 € | 4,46% |

| 75 | 190.595,03 € | 33.597,91 € | 7,06% |

| 76 | 168.081,12 € | 34.605,85 € | 1,54% |

| 77 | 135.530,79 € | 35.644,02 € | 34,11% |

| 78 | 133.958,15 € | 36.713,34 € | 20,26% |

| 79 | 116.946,60 € | 37.814,74 € | 31,01% |

| 80 | 103.670,65 € | 38.949,19 € | 26,67% |

| 81 | 81.982,67 € | 40.117,66 € | 19,53% |

| 82 | 50.041,25 € | 41.321,19 € | 26,38% |

| 83 | 11.020,41 € | 42.560,83 € | -38,49% |

| 84 | 0 € |

Los 3 primeros años de retiro, Juan sufre un fuerte mercado bajista que reduce el valor de su cartera hasta los 246.948,62€. Estas pérdidas le lastrarán durante los siguientes años agotando sus ahorros a la edad de 84 años. Su estrategia de retiro ha resistido 20 años.

Por su parte, María disfruta de un gran periodo alcista de 6 años que incrementa el valor de su cartera hasta los 832.351,11€. Esta gran secuencia inicial le permite sobrevivir a los malas rentabilidades posteriores llegando a alcanzar un patrimonio de 1.677.637,65€ al cumplir los 89 años.

| Edad | Valor inicial | Retiro | Rentabilidad |

|---|---|---|---|

| 65 | 500.000,00 € | 25.000,00 € | 12,78% |

| 66 | 535.705,00 € | 25.750,00 € | 23,45% |

| 67 | 629.539,45 € | 26.522,50 € | 26,38% |

| 68 | 762.092,82 € | 27.318,18 € | 3,53% |

| 69 | 760.712,19 € | 28.137,72 € | 13,62% |

| 70 | 832.351,11 € | 28.981,85 € | 3,00% |

| 71 | 827.470,34 € | 29.851,31 € | -38,49% |

| 72 | 490.615,46 € | 30.746,85 € | 26,38% |

| 73 | 581.181,96 € | 31.669,25 € | 19,53% |

| 74 | 656.832,54 € | 32.619,33 € | 26,67% |

| 75 | 790.690,87 € | 33.597,91 € | 31,01% |

| 76 | 991.867,49 € | 34.605,85 € | 20,26% |

| 77 | 1.151.202,85 € | 35.644,02 € | 34,11% |

| 78 | 1.496.075,95 € | 36.713,34 € | -1,54% |

| 79 | 1.436.888,42 € | 37.814,74 € | 7,06% |

| 80 | 1.497.848,28 € | 38.949,19 € | 4,46% |

| 81 | 1.523.965,99 € | 40.117,66 € | 26,31% |

| 82 | 1.874.248,83 € | 41.321,19 € | -6,56% |

| 83 | 1.712.687,59 € | 42.560,83 € | 27,25% |

| 84 | 2.125.236,30 € | 43.837,65 € | 12,40% |

| 85 | 2.339.492,08 € | 45.152,78 € | 2,03% |

| 86 | 2.340.914,39 € | 46.507,36 € | 14,62% |

| 87 | 2.629.849,33 € | 47.902,59 € | -23,37% |

| 88 | 1.978.545,79 € | 49.339,66 € | -13,04% |

| 89 | 1.677.637,65 € | 50.819,85 € | -10,14% |

Una de las soluciones para eliminar este riesgo es invertir en activos poco volátiles como la renta fija de corto-medio plazo.

No obstante, la baja rentabilidad de estos activos nos expondría a otro riesgo diferente: el riesgo inflacionario.

El riesgo inflacionario

Según la regla del 4%, al iniciar nuestra fase de retiro definimos nuestra tasa de retiro según nuestros gastos actuales.

Sin embargo, aún manteniendo nuestro nivel de vida constante durante toda nuestra jubilación, lo más probable es que la inflación aumente el coste de los bienes y servicios que consumimos.

Así cada año necesitaremos retirar más dinero de nuestra cartera para mantener el mismo estilo de vida que el año anterior.

Para hacer frente a este riesgo, necesitaremos activos en nuestra cartera que aumenten de valor al mismo ritmo que la inflación.

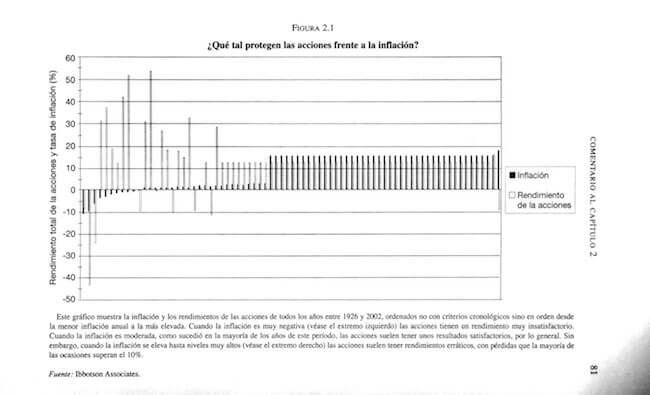

Veamos cómo ha sido el comportamiento histórico de las acciones y los bonos frente a la inflación.

Activos frente a la inflación

En la imagen inferior tenemos la rentabilidad real (i.e. descontada la inflación) anualizada de las acciones, los bonos y las letras del Tesoro americano para diferentes periodos de inversión.

Para periodos iguales o superiores a 20 años, las acciones batieron la inflación al menos en un 1%. En cambio, en el peor caso los bonos y las letras redujeron su valor en un -3% aproximadamente.

Los datos de la imagen anterior son interesantes pero no dicen nada sobre el comportamiento de estos activos durante el mismo periodo de tiempo. Solo nos muestran la mejor y peor rentabilidad anualizada de cada activo en distintos periodos de inversión.

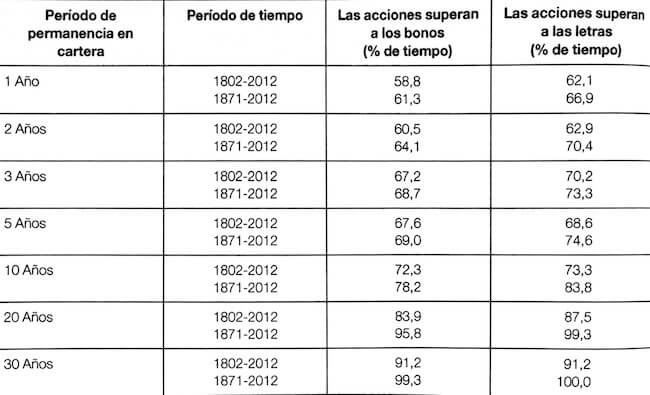

En la siguiente imagen se muestra con qué frecuencia las acciones han superado a los bonos o las letras durante el mismo periodo de permanencia.

En el periodo histórico 1871-2012, para una inversión de 30 años las acciones superaron a los bonos en un 99,3% de las ocasiones.

A la vista de los datos anteriores podríamos pensar que la mejor estrategia es invertir el 100% de nuestra cartera en acciones.

Sin embargo, debemos ser cautos por tres motivos:

- Sesgo de supervivencia: los datos anteriores se basan en el comportamiento del mercado estadounidense que ha sido uno de los mercados bursátiles más prósperos de los últimos 100 años.

- Rentabilidades pasadas no garantizan rentabilidades futuras: El mejor comportamiento histórico de las acciones en el pasado no garantiza el mismo comportamiento en el futuro.

- Riesgo de secuencia de retornos: Los datos anteriores muestran rentabilidades anualizadas. Como vimos anteriormente estas rentabilidades deben ser tomadas con precaución ya que desconocemos su secuencia de retornos.

Por último, debemos recordar que las acciones no son siempre el mejor activo para luchar contra la inflación.

Como se puede ver en la imagen inferior, en los periodos hiperinflacionarios como la década de los 70 en los Estados Unidos, las acciones no consiguieron revalorizarse al mismo ritmo que la inflación.

En periodos como estos, el oro o los bonos ligados a la inflación suelen ser mejores activos para conservar nuestro poder adquisitivo.

Resumen

Diseñar una estrategia de retiro no es un asunto trivial.

Existen múltiples riesgos que debemos gestionar para lograr vivir nuestro retiro sin agotar nuestro patrimonio.

En la mayoría de ocasiones, eliminar un riesgo conlleva aumentar nuestra exposición a otro. Por lo tanto, a la hora de seleccionar nuestra estrategia de retiro debemos considerar cómo gestionamos cada uno de ellos y cuál es nuestra exposición a cada uno de ellos.

En el próximo artículo analizaremos una de las filosofías de retiro más populares en el mundo inversor y de gestión patrimonial: la escuela probabilística.

Hola Alejandro,

Que bueno leerte después de tanto tiempo!!

Este tema es interesante y en lahormigacapitalista.com lo han tratado también (4% y método montecarlo).

La verdad es que es todo un reto intentar calcular qué % de RV-RF fijar una vez retirado. Tanto Antonio Rico como en hormiga capitalista coinciden que la RV debe ser al menos del 60%.

A ver qué nos traes en el próximo artículo.

Saludos

Hola inversor impasible!,

Me alegra que aprecies mi vuelta. El verano me tuvo un poco fuera de juego pero ahora volvemos con más fuerza que nunca 🙂

Sí, el artículo de Guillem lo leí hace tiempo y lo enlacé alguna otra vez que hablé de la regla del 4%. Hizo un gran trabajo.

Para los que no lo hayan leído, por aquí lo dejo:

https://lahormigacapitalista.com/regla-4-por-ciento/

El artículo original de Bergen de donde se sacó la regla del 4% decía que para tener una alta probabilidad de éxito la cartera tenía que estar formada entre un 50-75% de renta variable.

En el próximo artículo sobre la escuela probabilística hablaré sobre ello 😉

Un saludo,

Alejandro

Gracias Alejandro, estoy a punto acceder a la jubilación, y esta información me resulta muy valiosa. Te sigo con mucho interés, un saludo

Jesusjkortazar

Hola Jesús,

Si estás próximo a la jubilación, seguro que los próximos artículos donde hablaré de estrategias de retiro concretas te van a interesar todavía más.

Un saludo,

Alejandro

¡Muy interesante ! Como siempre.🙌

¡Muchas gracias Gabriel!

excelente lo de la secuencia de retorno, no lo había interiorizado, eso también debe ser tomado en cuenta para entender nuestra acumulación,

Gracias

¡La rentabilidad anualizada es una medida muy tramposa cuando hablamos de estrategias de retiro!

Así es esto es un programa caduco que no tiene futuro en el mundo.