El final de año es un momento perfecto para revisar tu cartera de inversión.

En el artículo de hoy te doy una checklist con 3 acciones que debes realizar antes de acabar el año y empezar el 2022 con tus finanzas personales a punto.

Contenido

1. Rebalancea tu cartera

Cuando diseñamos nuestra cartera de inversión realizamos una asignación de activos o asset allocation donde cada clase de activo tiene un peso fijo.

A lo largo del tiempo, estos pesos irán variando según el comportamiento de los mercados.

Cuando un activo entra en un periodo alcista, su peso será cada vez mayor reduciendo el protagonismo de otros activos con peor rendimiento.

El final del año es un buen momento para revisar el peso actual de cada uno de estos activos y reajustarlos según nuestro plan de inversión inicial.

Esta operación de mantenimiento de cartera se denomina rebalanceo.

Rebalancear la cartera puede parecer sencillo.

Sin embargo, es una operativa contra-intuitiva que podemos estar tentados a evitar si nos dejamos llevar por la avaricia y el «market-timing».

En un año donde el MSCI World Net Return en Euros (i.e. con dividendos y tras impuestos) ha subido un 26,99% (a 30/11) y el S&P 500 un 34,81% (a 17/12), es probable que la renta variable haya adquirido un peso excesivo dentro de nuestra cartera y debamos vender una parte para comprar otros activos que lo han hecho mucho peor como, por ejemplo, la renta fija.

Sin embargo, quizás consideres que este periodo alcista se va a mantener y tengas la tentación de no vender o, aún peor, aumentar su peso respecto a tu asset allocation inicial.

Si es así, piénsatelo dos veces ya que es probable que estés cayendo en el «sesgo de experiencia reciente».

Este sesgo cognitivo es uno de los más peligrosos para los inversores ya que nos hace proyectar los eventos recientes en el futuro.

Este sesgo cognitivo provoca que cuando un valor o una clase de activo se ha comportado de forma excelente en los últimos tiempos, tendemos a pensar que ese comportamiento será igual en los próximos meses.

Este sesgo no solo influye en nuestra visión de los activos que se han comportado bien sino también sobre aquellos que han rendido mal en los últimos meses.

Si queremos ser inversores de éxito debemos ser disciplinados y realizar el rebalanceo sin dejarnos influir por nuestras emociones y sesgos.

2. Reduce tu factura fiscal

Muchas personas piensan que la declaración de la renta se realiza en abril.

Error.

La declaración de la renta se prepara en diciembre y se entrega en abril.

Es a final de año cuando debemos revisar nuestras operaciones para reducir al máximo nuestra factura fiscal.

En este sentido, uno de los «trucos» más famosos es la compensación de pérdidas y ganancias.

Veámoslo.

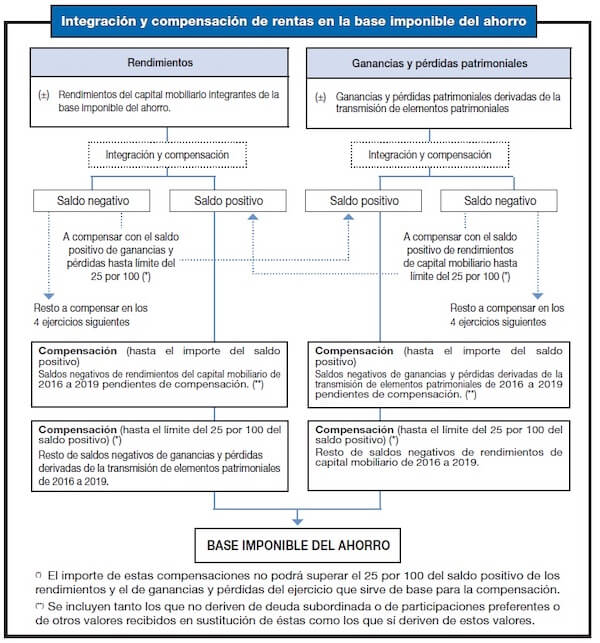

Exceptuando los planes de pensiones que tributan por la base general, todos los beneficios que obtenemos por nuestras inversiones se declaran en el IRPF dentro de la base imponible del ahorro.

A su vez, la base imponible del ahorro distingue dos tipos de rentas:

- Rendimientos del capital mobiliario: Intereses de cuentas corrientes, depósitos, dividendos, etc. También incluye las rentas obtenidas por seguros así como por la transmisión de títulos de renta fija como obligaciones, bonos… (detalle)

- Ganancias y pérdidas patrimoniales: Generados por la venta de activos de nuestro patrimonio (acciones, ETFs, fondos de inversión, inmuebles, oro físico…).

El resultado del cálculo de ambas rentas puede ser positivo o negativo.

Si el resultado es positivo implica que hemos tenido beneficios por lo que deberemos tributar un porcentaje de los mismos.

Por lo tanto, nuestro objetivo es intentar que el resultado final en ambos casos sea cero o negativo.

Para ello deberemos compensar pérdidas y ganancias de la siguiente forma:

- Si tenemos rendimientos del capital positivos (e.g. cobro de dividendos), será posible compensarlos en su totalidad con otros rendimientos del capital negativos (e.g. mediante la venta de un bono en pérdidas).

- Si tenemos ganancias patrimoniales podremos compensarlas en su totalidad vendiendo activos con pérdidas latentes. Es decir, activos en pérdidas cuya venta no se ha materializado.

- Si tras la compensación por separado de ambas rentas tenemos un saldo positivo en una y un saldo negativo en la otra, podremos compensar el 25% de este saldo positivo de una renta con el saldo negativo de la otra.

- Si con todo esto nos quedara algún saldo negativo, ese importe podrá ser utilizado durante los cuatro años siguientes para futuras compensaciones.

En la siguiente imagen tienes un esquema extraído de la propia Agencia Tributaria.

Como en estos temas fiscales la práctica siempre es más fácil que la teoría, vamos a explicarlo de nuevo con un ejemplo.

Ejemplo de compensación de pérdidas y ganancias

Imagina que este año has cobrado las siguientes rentas del ahorro:

- Rendimientos del capital mobiliario: Has cobrado 1000€ de un depósito y 500€ del dividendo repartido por un ETF de reparto. En total, 1500€.

- Ganancias y pérdidas patrimoniales: Has vendido un ETF con un beneficio de 200€.

Si no hiciéramos nada más, deberíamos pagar a Hacienda el 19% del beneficio de ambas rentas. Por un lado, 285€ de rendimientos del capital mobiliario. Por otro lado, 38€ de ganancias patrimoniales.

Un total de 323€ de IRPF en la base imponible del ahorro.

Ahora vamos a reducir esta factura fiscal aflorando pérdidas latentes.

En el caso de los rendimientos del capital mobiliario, no tenemos ningún rendimiento negativo para compensar.

En cambio, en las ganancias y pérdidas patrimoniales tenemos un ETF que ha caído de precio en los últimos meses y vamos a aflorar parte de esas pérdidas.

Como hemos hechos varias compras del ETF, para establecer el orden de venta de la participaciones se aplicará la regla FIFO (First In, First Out).

Es decir, se venderán primero las participaciones más antiguas y por último las más nuevas.

La secuencia de compra del ETF ha sido la siguiente:

- 01/01/2021: 20 participaciones a 50€

- 01/04/2021: 20 participaciones a 55€

- 01/07/2021: 10 participaciones a 45€

- 01/10/2021: 10 participaciones a 50€

Estando hoy el precio de la participación a 40€, tenemos unas pérdidas latentes de 650€ repartidas de la siguiente manera:

- 200€ por las 20 participaciones del 01/01/2021 ((50-40) * 20)

- 300€ por las 20 participaciones del 01/04/2021 ((55-40) x 20)

- 50€ por las 10 participaciones del 01/07/2021 ((45-40) x 10))

- 100€ por las 10 participaciones del 01/10/2021 ((50-40) x 10))

Recuerda que debemos compensar 200€ de ganancias patrimoniales y 1500€ de rendimientos del capital mobiliario.

En el caso de las ganancias patrimoniales podremos compensarlas en su totalidad con las pérdidas que declaremos por la venta del ETF.

Sin embargo, en el caso de los rendimientos mobiliarios, únicamente podemos compensar el 25%. En este caso, 375€ (1500€ x 25%).

Con estos datos, venderemos 53 participaciones del ETF con una pérdida total de 580€.

El orden en el que se ejecutará la venta será el siguiente:

- 20 participaciones del 01/01/2021 (-200€)

- 20 participaciones del 01/04/2021 (-300€)

- 10 participaciones del 01/07/2021 (-50€)

- 3 participaciones del 01/10/2021 (-30€)

Así, compensaremos los 200€ de ganancias patrimoniales y los 375€ de los rendimientos del capital mobiliario.

Esta compensación nos dejará un saldo en las pérdidas y ganancias patrimoniales de -5€ que podremos utilizar para realizar compensaciones en los próximos 4 años.

En resumen, en lugar de pagar un IRPF en las rentas del ahorro de 323€, tras esta optimización fiscal ahora debemos pagar 213€ ( (1500€ – 375€) x 19%) y tendremos un crédito fiscal de 5€ en las ganancias y pérdidas patrimoniales para los próximos 4 años.

¡Atención! Si decides reducir tu factura fiscal, debes saber que si trabajas con una entidad española, esta adelantará los impuestos a la Agencia Tributaria descontándote el IRPF correspondiente tanto en el momento de la venta como en el cobro de los intereses/dividendos. Por lo tanto, debes revisar el importe bruto de las operaciones (antes de impuestos) en lugar del neto (después de impuestos).

¿Puedo aflorar pérdidas hoy y volver a comprar mañana?

Como inversor a largo plazo te estarás preguntando si es posible vender hoy para aflorar pérdidas y recomprar mañana para mantener nuestra cartera tal y como estaba.

La respuesta es «no y sí».

Hacienda no es tonta y pone limitaciones a esta práctica a través de la «regla de los dos meses».

Esta regla nos obliga a esperar un mínimo de dos meses desde que realizamos la venta con pérdidas hasta que recompramos el mismo activo.

Sin embargo, si inviertes en fondos indexados o ETFs, tienes la posibilidad de saltarte esta regla adquiriendo un producto diferente pero equivalente. La única condición es que el ISIN del producto sea distinto.

Por ejemplo, si vendemos participaciones de un ETF de oro como el Xetra-Gold podremos reemplazarlas por participaciones de otro ETF de oro como el WisdomTree Physical Swiss Gold.

De esta forma reduciremos la factura fiscal, seguiremos invirtiendo en el mismo índice y no nos habremos saltado la regla de los dos meses.

3. Revisa tus productos y servicios

Otra de las tareas que puedes realizar en este fin de año es revisar tanto los productos que tienes en cartera como las entidades con las que trabajas y analizar si existen mejores alternativas.

Fondos de inversión y ETFs

Si llevas tiempo invirtiendo, es posible que ese fondo indexado que compraste hace 3 años ahora mismo no sea la mejor opción o haya cambiado su política de inversión.

Por ejemplo, uno de los fondos más populares entre los inversores pasivos hasta hace pocos años era el fondo Amundi IS MSCI EMU (detalle) que invertía en las mayores empresas de la zona Euro.

Sin embargo, este fondo ha cambiado de nombre y política de inversión para seguir los criterios ESG (Environmental, Social and Corporate Governance). Es decir, criterios de inversión socialmente responsable.

En lugar de replicar el índice MSCI EMU, ahora replica el índice MSCI EMU ESG Leaders Select 5% Capped (detalle).

Este índice es una versión «capada» del índice MSCI EMU ESG Leaders donde se escogen las empresas con mejor puntuación ESG limitando su peso en el índice al 5%.

Quizás estés de acuerdo con este cambio y prefieras este nuevo índice.

Si no es así y prefieres el índice MSCI EMU sin ningún tipo de sesgo ESG, puedes realizar un traspaso al Vanguard Eurozone Stock Index Fund (detalle) que replica el mismo índice MSCI EMU con menores costes que el Amundi.

Planes de Pensiones

Uno de los productos que más gente tiene contratados en la banca tradicional son los planes de pensiones.

Desde hace años la banca ha realizado una formidable labor comercial vendiendo a sus clientes planes de pensiones extremadamente caros…y muy poco rentables (estudio).

Son muchas las personas que aún tienen contratados estos pésimos productos y no los han movido a otras opciones mucho más competitivas y baratas como, por ejemplo, los planes de pensiones de Indexa Capital.

Si estás en esta situación, te recuerdo que puedes traspasar tu plan de pensiones a otra entidad sin coste alguno.

Además, si aún no lo has hecho, estás a tiempo de maximizar tu aportación al plan de pensiones hasta el límite actual de 2.000€.

Comercializadoras y brókers

Por último, otro de los componentes de nuestra cartera que debemos revisar son los brókers y comercializadoras de fondos.

A lo largo del último año algunos bancos han introducido cambios en sus tarifas de fondos de inversión y cuentas de bolsa.

Vamos a ver las modificaciones realizadas por dos de los servicios de inversión que suelo recomendar: SelfBank y DEGIRO.

SelfBank

Soy cliente de SelfBank desde que comencé a invertir en el año 2015.

Primero invirtiendo en fondos indexados y, más tarde, en ETFs con la cuenta Sin Custodia.

Sin embargo, hace un año SelfBank decidió seguir la senda marcada por otros bancos como Renta 4 y comenzó a cobrar comisión de custodia por sus fondos indexados.

Tras este anuncio me llevé mis fondos indexados al que, actualmente, es el banco que más fuertemente está apostando por la indexación: MyInvestor.

Aún recomiendo la cuenta Sin Custodia de SelfBank si quieres invertir en ETFs y operas unas pocas veces al año.

En cambio, si lo tuyo son los fondos indexados, mi recomendación es que muevas tus fondos a MyInvestor.

DEGIRO

Otro de los brókers que suelo recomendar y del que también soy cliente desde el año 2018 es DEGIRO.

Este bróker holandés siempre se ha caracterizado por unos bajos costes gracias a los cuales han conseguido una gran clientela en nuestro país.

En este sentido, hace unas pocas semanas me enviaron un correo informando de un cambio en sus tarifas.

Por un lado, han eliminado la comisión de compra-venta en las bolsas EEUU (Nasdaq, NYSE), Canadá (Toronto Stock Exchange), España (BME) y de todos los ETFs.

Por muy bien que suene, esta eliminación de la comisión de compra-venta no implica que la operativa sea gratis.

Según DEGIRO existen ciertos costes operativos que son repercutidos por terceros y que nos cobrarán mediante una tarifa plana de 0,50€ por operación (independientemente de su importe).

Te recuerdo que DEGIRO tiene una lista de ETFs con operativa gratuita donde estos costes no se aplican y sí son totalmente gratis.

Por otro lado, DEGIRO ha empeorado las condiciones en el cambio de divisa. Esto afecta a aquellos inversores que invierten en valores divisa extranjera.

En este caso, han incrementado la comisión en los dos modalidades de cambio de divisa que ofrece: manual y AutoFX.

Estas nuevas tarifas entrarán en vigor el 20 de diciembre de 2021.

Y tú, ¿ya has hecho tus deberes antes de que acabe el año? ¿Hay alguna otra tarea financiera que realices en estas fechas? Te leo en los comentarios 😉