Actualización importante: MyInvestor Cartera Permanente se ha fusionado junto a Icaria Cartera Permanente. Ahora tanto Rafael Ortega como Carlos Santiso gestionan este fondo. Próximamente publicaré un artículo con las modificaciones introducidas.

La Cartera Permanente está de moda.

Desde que Antonio Rico nos descubriese esta genialidad de Harry Browne en el año 2011, su popularidad no ha parado de crecer.

Hasta hace pocos años, la única forma de invertir siguiendo sus principios era creando y gestionando nosotros mismos la cartera.

Esto puede resultar sencillo e interesante para algunos.

Sin embargo, hay muchas personas que bien quieren reducir al mínimo el tiempo dedicado a sus inversiones bien no confían en su capacidad para gestionar correctamente la cartera.

Para estos casos, nada mejor que delegar en un tercero a través de un fondo de inversión.

Harry Browne recomendaba en su programa de radio el fondo Permanent Portfolio Fund que, pese a replicar la primera versión de la Cartera Permanente, lo consideraba una opción lo suficientemente buena.

Lamentablemente, este fondo no es una opción para los inversores españoles ya que solo se comercializa en Estados Unidos.

Aquí hemos tenido que esperar hasta el año 2020 para tener los primeros fondos basados en la Cartera Permanente.

Estos fondos son: MyInvestor Cartera Permanente e Icaria Cartera Permanente.

Los próximos artículos los dedicaré a analizar ambos fondos, explicar su historia, sus diferencias respecto a una Cartera Permanente «clásica» y su comportamiento desde su nacimiento.

En el artículo de hoy empezaremos con MyInvestor Cartera Permanente de Rafael Ortega.

Contenido

Historia de MyInvestor Cartera Permanente

El nacimiento de MyInvestor Cartera Permanente fue anunciado por MyInvestor el pasado 18 de enero de 2022.

Sin embargo, este fondo nace como un «rebranding» del fondo Kronos FI de Rafael Ortega.

Kronos FI, el génesis de MyInvestor Cartera Permanente

Rafael Ortega tomó el control de Kronos FI en junio del 2020 cuando este era un fondo monetario de Esfera Capital que estaba prácticamente abandonado.

El objetivo de Ortega al tomar las riendas de Kronos era convertirlo en River Cartera Permanente, un fondo de autor basado en la Cartera Permanente aunque con ciertas modificaciones personales.

Las razones por las que Ortega decidió comenzar su proyecto desde Kronos en lugar de lanzar un fondo nuevo fueron las siguientes:

- Comenzar inmediatamente la construcción de la cartera.

- Permitir que cualquier interesado pudiese realizar aportaciones lo antes posible.

- Evitar el tiempo y esfuerzo que conlleva para cualquier gestora la creación de un nuevo fondo.

- Acelerar la salida al mercado al ser MyInvestor la comercializadora de todos los fondos de Esfera Capital (Noticia).

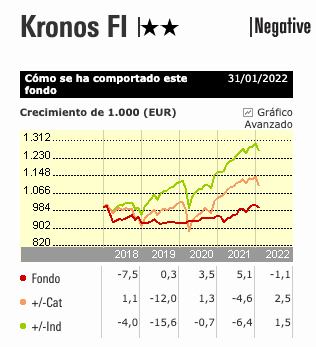

La parte negativa de esta estrategia era que Kronos tenía un histórico bastante pobre que podía asustar a los nuevos inversores.

Como se aprecia en la linea roja del gráfico inferior, la rentabilidad de Kronos desde 2017 hasta 2020 era poco alentadora, lo que llevaba a cierta dudas entre quienes se acercaban al proyecto de Rafael por primera vez.

El drama del folleto y un final inesperado

Esta reutilización de Kronos FI implicaba la modificación de su folleto con el nuevo nombre del fondo (River Cartera Permanente), modificar el objetivo de inversión y actualizar al estructura de costes.

Este trámite administrativo que Ortega confiaba en que fuese relativamente rápido se ha dilatado en el tiempo y en enero de 2022 aún sigue sin realizarse.

Mientras se esperaba este cambio de folleto, se produjeron cambios importantes alrededor del fondo.

Primero, en septiembre de 2020 Andbank, matriz de MyInvestor, compraba Esfera Capital Gestión.

A partir de ese momento, todos los fondos gestionados por Esfera Capital pasaban a formar parte de Andbank Wealth Management SGIIC, entre ellos Kronos FI.

Año y medio después de esta adquisición, se produciría otro inesperado evento.

El 18 de enero de 2022, Andbank confiaba en Ortega para que River Cartera Permanente se convierta en MyInvestor Cartera Permanente formando así parte de la gama de productos propios de MyInvestor.

¿Qué diferencia a MyInvestor Cartera Permanente?

Si seguimos las enseñanzas de Harry Browne al pie de la letra, una Cartera Permanente europea tendría la siguiente composición:

- 25% renta variable europea

- 25% bonos europeos a largo plazo AAA

- 25% oro

- 25% letras del Tesoro a un año AAA

MyInvestor Cartera Permanente es bastante fiel a esta implementación europea «clásica» aunque el gestor aporta su toque personal.

Las principales diferencias entre esta implementación 100% europea y MyInvestor Cartera Permanente son:

- Enfoque global en la renta variable

- Bandas de rebalanceo más ajustadas que el clásico 35/15

- Pequeña asignación de inmobiliario cotizado (REITS) en la renta variable (5%)

- Pequeño porcentaje de bonos ligados a la inflación (TIPS) en el cash (5%)

De estas cuatro diferencias, vamos a analizar las dos más significativas: el enfoque global en la renta variable y el rebalanceo.

Enfoque global en la renta variable

Dos de los principios de la Cartera Permanente son la estabilidad y la seguridad.

Ambos principios pueden verse amenazados si incluimos en nuestra cartera activos cotizados en otras divisas exponiéndonos así al famoso «riesgo divisa».

Por esta razón, Harry Browne recomendaba invertir únicamente en renta variable denominada en nuestra moneda. Lo que comúnmente se conoce como «home bias» o sesgo local.

Sin embargo, no debemos olvidar que Harry Browne era estadounidense y su cartera nació en ese país.

Un país con una economía dinámica, un gran historial bursátil, instituciones de prestigio y una defensa acérrima del libre mercado y la propiedad privada.

Por lo tanto, ¿es este sesgo local recomendable también en otros países o regiones económicas?

En el caso de la Eurozona, el track-record de la Cartera Permanente europea cumple a la perfección con los objetivos marcados por Harry Browne.

Sin embargo, debido a la juventud de este proyecto político y los diferentes intereses nacionales que lo componen, pueden existir fundamentados motivos para dudar sobre una implementación 100% europea.

En este sentido, Rafael Ortega apuesta por diversificar geográficamente la renta variable dividiendo la asignación del 25% al 50/50 entre la Eurozona y un índice global como el MSCI World.

En el futuro, este sesgo global también incluirá una pequeña exposición a mercados emergentes cuando sea operativamente eficiente.

Según su análisis, esta implementación global nos protegería de desastres bursátiles locales como la burbuja japonesa de los años 80 y reduciría la volatilidad total de la cartera sin sacrificar rentabilidad.

Bandas de rebalanceo más ajustadas

La segunda diferencia importante de MyInvestor Cartera Permanente respecto a una implementación clásica reside en la gestión de la cartera.

Concretamente, en su rebalanceo.

Harry Browne y otros autores como Craig Rowland recomiendan rebalancear la cartera siguiendo una estrategia de bandas 35/15.

Es decir, únicamente rebalancear cuando el peso de alguno de los activos desciende hasta el 15% o aumenta hasta el 35% del total de la cartera.

Según Rafael Ortega, esta estrategia de rebalanceo tiene ciertos inconvenientes (algunos ligados en exclusiva a la gestión de un fondo de inversión):

- El rebalanceo por bandas nos expone al market-timing y deja una parte de la rentabilidad de la cartera a expensas del factor suerte .

- Un inversor particular que aplique bandas de rebalanceo 35/15 habrá aprovechado momentos alcistas en alguno de sus activos antes de tocar la banda de rebalanceo. En el caso de un fondo, los partícipes entran en diferentes periodos por lo que unos aprovecharían el rally y otros no.

- La normativa UCITS limita la exposición a ETNs a un 30% de toda la cartera. En MyInvestor Cartera Permanente, esto afectaría al oro ya que la exposición a este metal. Se realiza a través de ETFs de oro.

Para solucionar estos problemas, MyInvestor Cartera Permanente aplica una estrategia de zanjado de carteras y limita las bandas de rebalanceo al 20-30%.

Costes

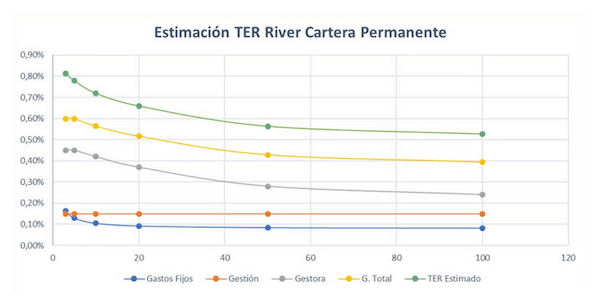

El objetivo de Rafael Ortega en River Cartera Permanente era que este tuviese una estructura de costes decreciente según aumentase el patrimonio del fondo.

Partiendo desde un TER estimado ligeramente superior al 0,80% hasta alcanzar progresivamente el 0,50%.

Sin embargo, con el lanzamiento de MyInvestor Cartera Permanente estos planes se han acelerado.

Según explicó Rafael Ortega en este encuentro digital en expansion.com (Pregunta 46), MyInvestor Cartera Permanente tendrá unos gastos corrientes aproximados del 0,65% repartidos de la siguiente forma:

- Comisión de gestión: 0,50%

- Comisión de depositaria: 0,08% (actualmente 0,10% pero se reducirá tras cambio de depositario)

- Coste de los ETFs: 0,07%

Rentabilidad

Kronos FI tiene más de 700 partícipes según el informe del 2º semestre de 2021, unos activos bajo gestión de más de 12,20 millones de euros según Morningstar (a 10/02/22) y en el año 2021 tuvo una rentabilidad del 5,11%.

Para analizar este comportamiento deberemos compararlo con su benchmark que, como no podría ser de otra manera, es la propia Cartera Permanente europea.

Una Cartera Permanente 100% europea teórica, i.e. compuesta por índices, tuvo en el año 2021 una rentabilidad del 4,32%.

| Activo | Índice | Rentabilidad |

|---|---|---|

| Acciones | MSCI EMU | 22,16% |

| Bonos Largo Plazo | Bund alemán 30 años | -8,46% |

| Oro | Precio spot | +4,30 |

| Cash | Letras Tesoro alemán 1año | -0,73% |

| CP EMU | 4,32% |

Esta rentabilidad extra del 0,79% procede de la exposición internacional en la renta variable.

Si a esta Cartera Permanente europea teórica le añadimos un 50% de renta variable global a través del índice MSCI World, su rentabilidad asciende hasta el 5,43%.

| Activo | Índice | Rentabilidad |

|---|---|---|

| Acciones Europeas (50%) | MSCI EMU | 22,16% |

| Acciones Globales (50%) | MSCI World (EUR) | 31,07% |

| Bonos Largo Plazo | Bund alemán 30 años | -8,46% |

| Oro | Precio spot | +4,30 |

| Cash | Letras Tesoro alemán 1año | -0,73% |

| CP EMU + Global | 5,43% |

Por lo tanto, MyInvestor Cartera Permanente tuvo una rentabilidad del -0,32% respecto a su «benchmark» teórico.

En otras palabras, en 2021 el fondo cumplió con las expectativas de lo que esperaríamos de una Cartera Permanente europea.

Resumen y opinión personal

MyInvestor Cartera Permanente es un fondo que aplica los principios de la Cartera Permanente de una forma muy purista.

No obstante, como buen fondo de autor, el fondo tiene pequeños matices personales pero que no desvirtúan los principios de estabilidad, seguridad y simplicidad que distinguen a la Cartera Permanente.

Personalmente, considero este fondo una excelente opción para aquellas personas que se sientan atraídas por la Cartera Permanente pero no sepan o no quieran gestionar su propia cartera.

En el próximo artículo analizaré al principal competidor de MyInvestor Cartera Permanente: Icaria Cartera Permanente de Carlos Santiso.

Excelente análisis, y Rafael Ortega un crack, quedaré a la espera de la comparativa con la de Icaria.

¡Muchas gracias David! Espero que el de Icaria guste tanto como el de MyCP.

Un saludo,

Alejandro

Enhorabuena!!! Muy buen artículo. Una duda este fondo MyInvestor Cartera Permanente ¿es traspasable? Ya que al estar compuesto de ETFs entiendo que no se puede acoger a la ventaja fiscal de diferimiento por traspasos.

Según el buscador de fondos de Inversis, sí es traspasable (lleva la etiqueta «Fiscalidad: Cumple con la ley IRPF en materia de traspaso de fondos de inversión»).

Hola Jon,

Efectivamente, como dice Alberto, el fondo es traspasable.

Todos los fondos de inversión españoles (i.e domiciliados en España) son traspasables independientemente de que tengan o no ETFs o cualquier otro producto en cartera.

Si el fondo es extranjero o es una SICAV, su traspasabilidad dependerá de ciertas condiciones (e.g. que tenga más de 500 socios).

En este artículo de MyInvestor lo explican:

https://myinvestor.es/blog/como-puedes-saber-si-un-fondo-de-inversion-es-traspasable/

Un saludo,

Alejandro

Buenas, Jon. MyInvestor Cartera Permanente es un «fondo de inversión», por lo tanto tú y yo al suscribir participaciones, lo hacemos de un fondo de inversión, por lo que tiene esa ventaja fiscal y es traspasable.

No obstante, internamente, el fondo de inversión invierte a su vez en diversos ETFs y ETCs para estructurar los diferentes activos. Pero es una cuestión interna del fondo, no nuestra como partícipes. Es decir, si compras participaciones de MyInvestor CP, luego puedes traspasarlas a otro fondo de inversión. Pero podrías coger los mismos ETFs de los que se compone este fondo e invertir en ellos por tu cuenta, en cuyo caso ya no tendrías la ventaja fiscal.

En resumen, MyInvestor CP es un fondo de inversión; internamente se compone de varios ETFs, pero eso no afecta al partícipe.

Pd: pongamos por ejemplo un fondo de inversión al uso que compra y vende acciones de varias compañías, tú como partícipe puedes traspasar el fondo a otro fondo sin problema, y tampoco te afecta las gestiones del fondo, porque aunque este compre x acciones y venda otras tantas, eso es la estructura interna del fondo, tú te mantienes siempre con tu nº de participaciones, que es lo que cuenta.

Muchas gracias a todos los del hilo por la aclaraciones!!!

Muy buen articulo y muy interesante! Como siempre! A seguir publicando contenido de calidad y relevante (y asi de claro explicado) que te seguiremos leyendo.

¡Muchas gracias Pablo!

Con estos ánimos, tendré que seguir al pie del cañón 😉

Yo, tal como esta el cash, los bonos y el oro, no veo la cartera permanente a largo plazo, en los años 70 u 80 todavia, cada uno de los cuatro activos se comportaba, pero actualmente solo la renta variable tiene un pase.

Hola andromeda,

Precisamente, uno de los problemas de la Cartera Permanente, es soportar tener activos que en tu momento vital no estén haciéndolo bien o sus perspectivas no sean buenas.

Eso te pasará en cualquier década. Diría más, ahora mismo las perspectivas podrían ser peores teniendo en cuenta que la renta variable cotiza a múltiplos históricamente muy altos y, según algunos analistas, está cara.

Es decir: bolsa cara, tipos de interés en mínimos e inflación subiendo. En teoría nada anima a invertir ni en RV, ni RF ni cash.

En cuanto al oro, el escenario actual sí que tiene las bases para un mercado alcista ya sabemos que muchos huyen de los metales preciosos.

Lo que está claro es que alguno de estos 4 activos será el rey en la década 2020-2030 y nadie sabe cuál será.

Un saludo,

Alejandro