Espera lo mejor. Prepárate para lo peor. Capitaliza lo que viene.

Zig Ziglar

Cuando llega la jubilación, muchos inversores buscan estrategias sencillas que no solo les permitan mantener su estilo de vida sino también aumentar su patrimonio.

En este sentido, las ideas de la escuela probabilística encajan a la perfección.

Pese a representar la corriente de pensamiento mayoritaria, hay economistas contrarios a esta gestión de nuestra jubilación. Es la llamada escuela conservadora.

En su opinión, una cartera de inversión orientada al crecimiento no debe ser utilizada como fuente de rentas ya que nos arriesgamos a quedarnos sin crecimiento… y sin rentas.

Como solución proponen estrategias orientadas a la obtención de rentas estables protegidas de los riesgos que amenazan nuestra jubilación.

En este último artículo sobre las estrategias de retiro veremos qué es la escuela conservadora, qué productos financieros utiliza y cuáles son algunas de sus estrategias más representativas.

Contenido

Introducción a la escuela conservadora

El objetivo fundamental de la escuela conservadora es diseñar un sistema de generación de rentas que asegure la financiación de nuestros gastos durante toda la jubilación. Independientemente de la evolución de los mercados o nuestra longevidad.

Para el diseño de este sistema, la escuela conservadora renuncia a la famosa «tasa segura de retiro» propuesta por la escuela probabilística. Este rechazo se basa en considerar que si «rentabilidades pasadas no garantizan rentabilidades futuras», entonces «tasas seguras de retiro pasadas no garantizan tasas seguras de retiro futuras». Especialmente, cuando empleamos carteras de inversión volátiles tal y como propone la escuela probabilística.

Mientras que la escuela probabilística estima un nivel de vida y una duración del retiro según los activos y la tasa de retiro elegidos, la escuela conservadora propone definir el nivel de gasto deseado y elegir productos financieros que garanticen los ingresos necesarios.

Algunos autores y libros populares dentro de la escuela conservadora:

- Zvi Bodie («Worry Free Investing», «Risk Less and Prosper»)

- Michael Zwecher («Retirement Portfolios»)

- Erin Botsford («The Big Retirement Risk«)

Productos financieros: Menos crecimiento y más renta

Una de las grandes diferencias entre la escuela conservadora y la escuela probabilística son los productos financieros elegidos para implementar el plan de jubilación.

La escuela probabilística confía en carteras de inversión basadas en activos tradicionales como las acciones o los bonos.

Por su parte, la escuela conservadora considera que hay otros instrumentos más adecuados para la generación de ingresos como, por ejemplo, las escaleras de bonos o los seguros de rentas.

Seguros de rentas

Un seguro de rentas es un tipo de seguro que, previo pago de una prima única, la aseguradora se compromete a abonarnos una renta periódica durante un periodo de tiempo.

Los seguros de rentas nos protegen de los riesgos que nos enfrentamos en la jubilación, i.e. el riesgo de longevidad, el riesgo de secuencia de retornos, el riesgo de mercado y el riesgo inflacionario.

El grado de protección ante cada riesgo dependerá del tipo de seguro contratado.

Los seguros de rentas los podríamos clasificar de la siguiente forma:

- Según el momento del cobro de la renta

- Rentas inmediatas: El cobro de la renta comienza inmediatamente después del pago de la prima.

- Rentas diferidas: La prima se paga hoy pero la renta no se comienza a recibir hasta pasado un periodo de tiempo (meses o años).

- Según su duración

- Rentas vitalicias: La aseguradora se compromete a abonar la renta hasta el fallecimiento del asegurado.

- Rentas temporales: La renta se cobra durante un número limitado de años.

- Según la posibilidad de recuperación de la prima

- A capital cedido: El asegurado no deja beneficiarios tras su fallecimiento por lo que la aseguradora no debe devolver la prima

- A capital reservado: Tras el fallecimiento del asegurado, los beneficiarios tendrán derecho a reclamar total o parcialmente la prima abonada.

Escaleras de bonos

Las escaleras de bonos son relativamente populares en la gestión de carteras. Por ejemplo, es una de la estrategias de renta fija recomendadas por William Bernstein en su libro «Los 4 Pilares de la Inversión».

Una escalera de bonos consiste en el reparto equitativo de tu inversión entre bonos con diferentes vencimientos. Al vencer un bono se compra uno nuevo con el mayor vencimiento posible (limitado por la longitud escogida para la escalera).

Por ejemplo, una escalera a 5 años compraría bonos con vencimiento a 1, 2, 3, 4 y 5 años. Tras cada vencimiento, se reinvierte tanto el cupón como el principal en un nuevo bono a 5 años.

Esta sería la implementación clásica de la escalera de bonos para una cartera de inversión. Sin embargo, la escaleras de bonos para la generación de rentas es ligeramente distinta.

En este caso, el vencimiento de los bonos no es reinvertido sino que se utiliza como fuente de rentas para sufragar nuestros gastos. Además, no solo se recibirá como renta el bono vencido sino también los cupones pagados por el resto de bonos de la escalera.

Finalmente, debemos tener en cuenta que cuando diseñamos una escalera de bonos como fuente de ingresos para nuestra jubilación, estos ingresos tienen caducidad: la longitud de la escalera.

Acercamiento a sus estrategias

Existen diferentes grados de «conservadurismo» dentro de esta escuela.

Unas estrategias modulan los riesgos y la estabilidad de los ingresos según las necesidades y deseos del jubilado. Otras huyen completamente de la toma de riesgos y confían únicamente en fuentes de ingreso seguro y estable.

A continuación vamos a ver dos estrategias que representan ambos estilos dentro de la escuela conservadora.

Income layering

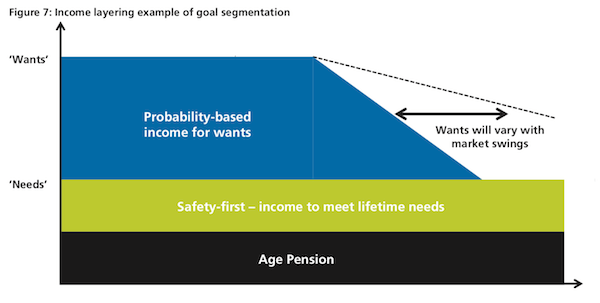

El «income layering» o estratificación de ingresos es una combinación de las ideas de la escuela probabilística y la escuela conservadora.

Esta estrategia se basa en la división de nuestros gastos en dos categorías:

- Los gastos básicos o necesidades

- Los gastos discrecionales o deseos

Necesidades como el pago del alquiler o la alimentación no pueden depender de la evolución de los mercados financieros. Por lo tanto, deben sufragarse con ingresos estables y garantizados. Si tenemos derecho a una pensión pública, esta deberá destinarse a la cobertura de estos gastos fundamentales. Si la pensión pública no fuese suficiente, deberemos cubrir estos gastos básicos con otra fuente de ingresos garantizados como un seguro de rentas vitalicias.

Por su parte, los deseos pueden ser más flexibles. Para su financiación, podemos utilizar una cartera de inversión volátil (por ejemplo, una cartera Boglehead).

La estratificación de ingresos tiene un objetivo: Disfrutar de los años buenos sin arriesgarnos a alimentarnos con comida para gatos en los años malos.

Escaleras de bonos y seguros de rentas diferidas

En el año 2009, el profesor Gowri Shankar presentó una estrategia de retiro basada en la combinación de una escalera de bonos ligados a la inflación y un seguro de rentas diferidas (Estudio).

Esta estrategia puede ser atractiva para personas con alta aversión al riesgo, sin herederos e interesados en maximizar la tasa de retiro anual de su cartera.

La estrategia se divide en dos fases.

Los primeros 15-20 años, recibiremos rentas de la escalera de bonos ligados a la inflación cuya duración será igual a esos 15-20 años. Para la construcción de esta escalera dedicaremos el 90% de nuestro patrimonio.

Una vez agotada la escalera de bonos, comenzaremos a cobrar rentas de un seguro de rentas vitalicias diferidas contratado al comienzo de nuestra jubilación (i.e 15-20 años antes). La prima del seguro será financiada con el 10% restante de nuestro patrimonio.

Es importante destacar que el seguro de rentas diferidas debe ser puro. No debe ofrecer ni flexibilidad en la fecha de comienzo, ni posibilidad de reembolso ni beneficiarios. Es decir, un seguro de rentas a capital cedido que desaparecerá con el fallecimiento del asegurado. El objetivo: maximizar la renta recibida.

Según el estudio original, la tasa de retiro obtenida para un inversor que hubiese comenzado su jubilación en el año 2009 habría sido del 5,1% en la primera fase y del 5,2% en la segunda.

Si intentáramos implementar esta solución en el día de hoy nos encontraríamos con dos problemas:

- Cuando se presentó esta idea, los bonos ligados a la inflación ofrecían un cupón entre el 1,75% y el 4,25%. Sin embargo, con el actual escenario de bajos tipos de interés, considero muy complicado que se pudiese obtener una tasa de retiro cercana al 5% como la demostrada en el estudio para el año 2009.

- La renta pagada por muchos seguros de rentas es nominal. Es decir, no se ajusta a la inflación. Por lo tanto, si nuestro país sufriese un periodo inflacionario desde el comienzo del cobro de nuestra renta, nuestro poder adquisitivo se vería profundamente mermado.

Esta estrategia representa la esencia de la escuela conservadora. Protegernos del riesgo de longevidad y asegurar una renta mínima aceptable para el resto de nuestra vida.

Resumen y conclusiones

Debo confesar que ciertas ideas de la escuela conservadora me resultan muy interesantes.

En cambio, otras me parecen poco atractivas. Especialmente en los tiempos actuales de represión financiera donde los ahorradores somos los grandes perjudicados.

Por ejemplo, la propuesta de Gowri Shankar de reservar un pequeño patrimonio para la contratación un seguro de rentas diferidas como seguro de longevidad me parece una idea excelente. Por su parte, la escalera de bonos ligados a la inflación no ha envejecido bien desde el año 2009.

En tu caso, es probable que sientas cierto rechazo a la palabras «escaleras de bonos» o «seguro de rentas». Pero, en lugar de descartar directamente estas opciones y confiar ciegamente en la tasa segura de retiro de la escuela probabilística, ¿por qué no fusionar lo mejor de ambas escuelas dentro de un solo plan de inversión?

Por ejemplo, podríamos gestionar el 90% de nuestra cartera siguiendo las recomendaciones de la escuela probabilística y reservar el 10% restante para la contratación de un seguro de rentas diferidas para protegernos en el caso de que vivamos más que nuestras inversiones.

Aquí tienes las ideas, cómo las integres en tu plan de inversión es cosa tuya.

¿Qué te han parecido las ideas de la escuela conservadora? ¿Habías pensado alguna vez en incorporar productos como los seguros de rentas a tu plan de jubilación?

¡Deja tu opinión en los comentarios!

Gracias por el artículo, muy interesante. Respecto a rentas para la jubilación y teniendo un fondo de pensiones y varios fondos de inversión indexados cuál sería la mejor forma de usarlos como fuente de renta durante la jubilación desde el punto de vista fiscal?

Gracias por tus articulos

Hola Eduardo,

Los planes de pensiones, sin duda. Al tributar por rentas del trabajo que tienen unos tipos impositivos más altos que la rentas del ahorro, los planes de pensiones se deben rescatar en forma de renta. Rescartarlos en forma de capital, a día de hoy es un suicidio fiscal. Antes había ciertas bonificaciones pero ya se eliminaron.

Lo ideal sería rescatar el plan de pensiones intentendo no cambiar de tramo fiscal. Una vez que llegues a ese límite, rescata mediante los fondos (que tributan como rentas del ahorro).

Un saludo,

Alejandro

La seguridad social se consideraría un seguro de rentas? Entiendo que por antonomasia,

Teniendo este sería suficiente de este tipo?

La idea es que funcione como un seguro de rentas. El problema es que su gestión dista mucho de parecerse a los mecanismos que utiliza un seguro privado. Si contratamos un seguro de rentas diferido hoy, llegaremos a un acuerdo sobre la renta a cobrar. Con la pensión pública estamos a expensas del criterio político.

Excelente post como siempre. Te recomiendo Safety -first Retirement Planning de Wade Pfau, en el que entra muy a fondo en tema annuities y diferentes estrategias de Retirement Income. Este es un tema que me interesa mucho y un día hemos de quedar para hablar solo de él pero a día de hoy creo que me decanto por esa última estrategia que mencionas (90% +10%) o una variación en la que siendo más joven el 10% esté en cash y no annuities simplemente para evitar tocar acciones en un mal momento, y ya cuando sea más mayor (65+) ahí pase ese 10% a annuities para mitigar el riesgo de longevidad. Gran trabajo!

¡Muchas gracias Pablo!

Precisamente, este concepto de “Safety-First” (o escuela conservadora como yo lo traduje libremente, lo he tomado de un paper de Wade Pfau. Tiene una visión muy interesante sobre la planificación de la jubilación. Le he escuchado un par de intervenciones en podcast (Morningstar y Paula Pant) que son muy recomendables.

Te los pongo como deberes para la próxima vez que nos veamos;)

¡Un abrazo!