«El secreto mejor guardado de la inversión: Casi nada ocurre como se espera»

Harry Browne

La Cartera Permanente es una estrategia de inversión diseñada para proteger tus ahorros en cualquier entorno económico. Los tres principios sobre los que se sustenta son:

- Seguridad: Debe protegerte ante cualquier futuro económico posible

- Estabilidad: El rendimiento de la cartera tiene que ser estable durante el tiempo

- Simplicidad: Su mantenimiento debe ser tan sencillo que no invite a buscar otras alternativas más simples pero más arriesgadas

Aunque mucho se ha escrito y hablado sobre la Cartera Permanente, en este artículo te cuento su historia, te explico el rol de cada uno de sus activos y qué productos son los que mejor encajan, a día de hoy, en un implementación europea de la cartera.

Contenido

Breve historia de la Cartera Permanente

Harry Browne fue un escritor, periodista y político estadounidense que se hizo famoso durante los años 70 apostando por una ruptura del patrón oro y la posterior devaluación de la moneda. Todo esto lo explicó en su libro de 1970 «How You Can Profit from the Coming Devaluation». En este libro, recomendaba protegerse ante una futura devaluación monetaria comprando metales preciosos como el oro o la plata y monedas fuertes como el franco suizo.

Los pronósticos de Harry Browne fueron acertados. Un año después de la publicación de su libro, Nixon anunciaba la ruptura definitiva del patrón oro. Este anuncio traería una década de devaluación del dólar y una inflación descontrolada.

En esta ocasión, el market-timing le había salido bien a Harry. Ahora necesitaba proteger los beneficios. Para ello, diseñó una estrategia de inversión que huiría del market-timing y cuya distribución de activos sería constante pasara lo que pasara. La llamó «Cartera Permanente».

La Cartera Permanente ha tenido dos versiones. La primera invertía en los siguientes activos: Acciones, bonos, cash, oro, plata, francos suizos y recursos naturales. Esta propuesta fue publicada por Harry Browne y Terry Coxon en su libro «Inflation-Proofing Your Investments». Pese a no ser el diseño más popular de la Cartera Permanente, es la estrategia seguida actualmente por el fondo de inversión americano «Permanent Portfolio».

Esta versión se mantuvo en vigor hasta 1987. Ese año, Harry Browne presentó el libro «Why the best-laid investment plans usually go wrong» donde publicaba una versión más simple que dura hasta nuestros días.

Activos de la Cartera Permanente

La Cartera Permanente se divide en cuatro clases de activos divididos a partes iguales: 25% Acciones, 25% bonos a largo plazo, 25% oro y 25% cash.

Cada uno de estos activos está orientado a proteger nuestros ahorros en un escenario económico determinado:

- Las acciones: Máximo exponente de la prosperidad, estabilidad en los precios y el correcto funcionamiento de la economía.

- Los bonos: Protección ante las depresiones y años deflacionarios.

- El oro: Una defensa contra la inflación y las crisis monetarias.

- El cash: El activo rey durante las contracciones monetarias y recesiones económicas.

Las acciones

Las acciones son el activo estrella de cualquier cartera de inversión. Cuando compramos acciones de una empresa, nos convertimos en propietarios de esa empresa. Tanto para lo bueno como para lo malo.

Las acciones funcionan extraordinariamente bien en tiempos de prosperidad. Pero, ¿a qué nos referimos con «prosperidad»? Según el libro «The Permanent Portfolio» de Craig Rowland, los tiempos de prosperidad se caracterizan por:

- La economía crece y la inflación está contenida

- Los tipos de interés son bajos y estables

- El desempleo es bajo o desciende sostenidamente

Bajo este escenario económico, las empresas venden sus productos, aumentan sus beneficios y su valor bursátil aumenta.

¿Activo anti-inflación?

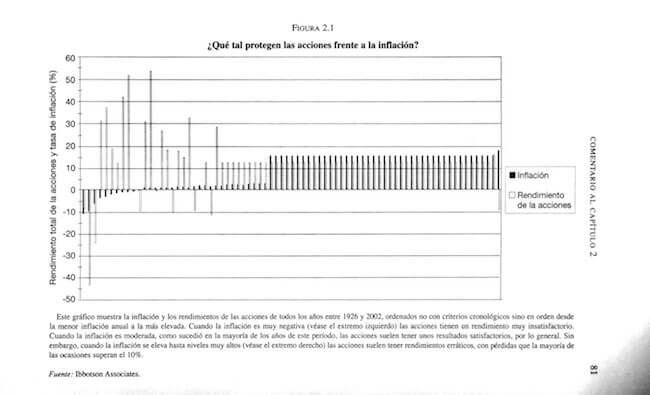

Pese a que muchos expertos recomiendan el mercado bursátil como un activo protector frente a la inflación, la historia nos demuestra que no siempre es así. Como explica Benjamin Graham en el capítulo «El inversor y la inflación» de su libro «El Inversor Inteligente»:

«No hay conexión temporal estrecha entre las condiciones inflacionarias y la evolución de la cotizaciones y beneficios de las acciones ordinarias».

Como se puede ver en la imagen inferior, las acciones superan a la inflación cuando su valor ronda el 5%. En cambio, cuando se aproxima o supera el doble dígito, el rendimiento de las acciones no es suficiente.

Resumiendo, durante periodos hiperinflacionarios las acciones no son un buen activo para proteger nuestros ahorros. Más adelante veremos cuál es la propuesta de Harry Browne para luchar contra este escenario económico.

¿Inversión local o internacional?

La Cartera Permanente debe proteger ante cualquier condición económica local. Por lo tanto, las acciones de tu cartera deben ser principalmente locales. En el caso de un inversor español, tomaremos la eurozona como nuestra economía local.

Si queremos invertir un pequeño porcentaje en otras áreas económicas, Craig Rowland recomienda no superar el 10% de toda nuestra cartera. Los motivos principales son:

- Al invertir en otras áreas económicas nos exponemos al riesgo divisa. Este riesgo expone nuestras inversiones no solo al comportamiento bursátil de la región sino también a las fluctuaciones de su divisa.

- Las acciones deben protegernos cuando la economía de nuestra región crece. Si durante un periodo de prosperidad local invertimos en bolsas cuya economía funciona peor que la nuestra, estaremos perdiendo potencial en nuestra cartera y este activo no estará desempeñando el papel deseado.

Actualización: Si quieres saber más sobre la diversificación internacional de la Cartera Permanente, te recomiendo este artículo más reciente.

Productos para invertir en acciones de la Cartera Permanente

La inversión en acciones es arriesgada ya que si quiebra la empresa de la que somos accionistas, perderemos todo nuestro dinero. Por ese motivo, es recomendable diversificar nuestra inversión.

En este sentido, Harry Browne aconsejaba invertir en fondos indexados de bajo coste. Además, Craig Rowland también recomienda que estos fondos sean de réplica física completa.

Algunos fondos indexados recomendados para cubrir esta parte de la cartera:

| Nombre | ISIN | OGC | Comercializadoras |

|---|---|---|---|

| Amundi MSCI EMU AE-C | LU0389811372 | 0,30% | SelfBank, Renta 4, BNP Paribas |

| Vanguard Eurozone Stock Index Fund Investor | IE0008248795 | 0,35% | BNP Paribas |

| Vanguard European Stock Index Fund Investor | IE0007987690 | 0,35% | BNP Paribas |

Los dos primeros fondos replican el índice MSCI EMU (Detalle) que contiene únicamente empresas de la zona euro. En cambio, el tercer fondo replica el índice MSCI Europe (Detalle) que incluye empresas de países fuera de la zona euro como Reino Unido o Suiza.

Cuando el tamaño de nuestra cartera es grande, nos puede interesar invertir en ETF. Los ETF suelen tener menores gastos corrientes que los fondos indexados. Sin embargo, carecen de las ventajas fiscales de los fondos de inversión y, al necesitar un bróker, tienen un mayor coste operativo, i.e. comisiones de compra-venta, custodia, etc.

Si prefieres optar por los ETF, aquí tienes algunos productos adecuados:

| Nombre | Ticker | ISIN | OGC |

|---|---|---|---|

| iShares MSCI EMU UCITS ETF | SXR7 | IE00B53QG562 | 0,12% |

| SPDR MSCI EMU UCITS ETF | ZPRE | IE00B910VR50 | 0,18% |

| db-xtrackers Euro Stoxx 50 UCITS ETF 1C | DXET | LU0380865021 | 0,09% |

| Vanguard FTSE Developed Europe ex UK UCITS ETF | VERX | IE00BKX55S42 | 0,12% |

Si no queremos tener exposición a otras divisas, los dos primeros ETF son los más recomendables ya que ambos replican el MSCI EMU. El tercer ETF también invierte únicamente en países de la zona euro pero su diversificación es mucho menor al replicar el índice Euro Stoxx 50 (Detalle). Finalmente, el último ETF de Vanguard es interesante para aquellos que quieran exponerse a otros países europeos ex-Euro como Dinamarca, Noruega, Suecia o Suiza.

Los bonos a largo plazo

El segundo activo de la Cartera Permanente son los bonos a largo plazo. La inversión en bonos tiene importantes diferencias respecto a la inversión en acciones. Mientras que al invertir en acciones nos convertimos en propietarios de una empresa, al invertir en bonos tomamos el rol de prestamistas. Es decir, los bonos son una promesa de pago por parte de un gobierno o empresa. Por lo tanto, cuando compramos bonos de cualquier empresa o institución confiamos en su capacidad para devolvernos el dinero cuando se cumpla el plazo del bono.

Dentro de la Cartera Permanente, la función de los bonos a largo plazo es protegernos durante depresiones y periodos deflacionarios. Es decir, épocas donde el nivel de precios esté en caída libre. Para estas situaciones, Harry Browne, como inversor estadounidense, recomendaba los bonos más seguros que existen: los bonos del Tesoro de los Estados Unidos con el mayor vencimiento posible. Para el caso de un inversor español, lo más recomendable son los bonos de gobiernos europeos con la máxima calificación crediticia. Por consenso, los bonos alemanes son los más seguros de la eurozona.

Pero, ¿por qué los bonos gubernamentales a largo plazo nos protegen en estas situaciones?

Políticas monetarias, tipos de interés y precios de los bonos

Cuando se produce deflación, es decir, un descenso de la actividad económica y una caída de los precios por la falta de demanda, los políticos tienen una herramienta poderosa para reactivar la economía: Los tipos de interés.

Al bajar los tipos de interés, los bancos prestan dinero más fácilmente y las empresas tienen mayor acceso al crédito. Es decir, se inyecta dinero en la economía para su reactivación. Este descenso de tipos tiene efecto sobre los bonos gubernamentales emitidos anteriormente: Aumenta su precio. La explicación es muy sencila. Si los tipos de interés bajan, los bonos ya emitidos ofrecen un interés mayor que los futuros bonos. Al aumentar la demanda, aumenta su precio.

En el caso de una subida de tipos, el efecto es el contrario. Las subidas de los tipos de interés provocan que los bonos ya emitidos pierdan valor ya que los inversores preferirán los futuros bonos emitidos a un tipo de interés mayor. En este caso, al descender la demanda, desciende su precio.

¿Por qué bonos de máxima calidad crediticia?

Esta relación entre tipos de interés y precio de los bonos explica parte de la recomendación de Harry Browne. Sin embargo, no explica por qué estos bonos deben tener la máxima calidad crediticia. La razón es sencilla: La ley de la oferta y la demanda. Durante las depresiones económicas, los inversores intentan proteger su dinero y buscan las inversiones más seguras. En el caso de los bonos, los emisores con la mayor calidad crediticia. Así, esta demanda de bonos de máxima calidad aumenta y, con ella, su precio.

Una vez que ya sabemos por qué los bonos de máxima calidad crediticia nos protegen frente a la deflación, veamos por qué es importante su plazo de vencimiento.

¿Por qué bonos a largo plazo?

Comprar bonos gubernamentales significa que prestamos dinero al gobierno para que nos los devuelva pasado cierto tiempo. Cuanto mayor es el plazo del préstamo, mayor es la incertidumbre de la inversión y mayor será el interés demandado.

Mientras que el sentido de la variación del precio del bono viene marcado por el sentido de los cambios de los tipos de interés, el plazo de vencimiento influye en la sensibilidad del bono a esas variaciones de tipos. Es decir, cuanto mayor sea el plazo de vencimiento, mayor será la volatilidad del bono.

En el caso de los bonos de la Cartera Permanente, queremos la mayor volatilidad posible. De esta forma, cuando entremos en deflación y los gobiernos actúen sobre los tipos de interés, los bonos aumentarán su precio agresivamente. Por lo tanto, escogeremos los bonos con el mayor plazo de vencimiento. Habitualmente, este plazo ronda los 25-30 años.

Productos para invertir en bonos de la Cartera Permanente

Existen tres formas de adquirir los bonos adecuados para la Cartera Permanente:

- Indirectamente mediante un fondo indexado/ETF

- Directamente a través de un bróker

- Directamente en la web del Tesoro alemán

Comprar el bono indirectamente mediante un fondo indexado/ETF

La oferta de fondos y ETF adecuados para esta parte de la cartera no es muy abundante. Si optamos por los fondos de inversión, únicamente tenemos una opción: Vanguard 20+ Year Euro Treasury Index Inv. El problema de este fondo es que no es traspasable. Es decir, en cada rebalanceo deberemos comprar/vender participaciones con el correspondiente peaje de Hacienda.

En el caso de los ETF, la oferta era ligeramente superior hasta la entrada en vigor del reglamento PRIIPS. A día de hoy, la oferta es la siguiente:

| Nombre | Ticker | ISIN | OGC |

|---|---|---|---|

| iShares € Govt Bond 20yr Target Duration | E20Y / IS05 | IE00BSKRJX20 | 0,15% |

| iShares eb.rexx® Government Germany 10.5+yr UCITS ETF | EXX6 | DE000A0D8Q31 | 0,16% |

| Xtrackers II Eurozone Government Bond 25+ UCITS ETF | X25E | LU0290357846 | 0,15% |

| iShares € Govt Bond 15-30yr UCITS ETF EUR (Dist) (EUR) | IBCL | IBCL / IBGL | IE00B1FZS913 | 0,20% |

Aunque ninguno de estos dos productos encaja al 100% con las recomendaciones de Harry Browne sobre vencimiento y calidad crediticia, son productos lo suficientemente buenos para incluirlos en nuestra cartera.

Comprar directamente el bono a través de un bróker

Podemos adquirir bonos alemanes a 30 años en el mercado secundario a través de un bróker como DEGIRO, Renta4 o Inversis. El ISIN del último bono emitido a 30 años es DE0001102481. Si quieres conocer las próximas subastas de deuda a largo plazo del gobierno alemán, puedes ver el calendario de emisiones en la propia web del Tesoro alemán.

En el caso de elegir esta opción debemos considerar que:

- Deberemos renovar los bonos: La principal ventaja de los fondos/ETF es que el gestor se encarga de comprar/vender los bonos para mantener el vencimiento promedio de su cartera. En el caso de comprarlos nosotros mismos, deberemos vender el bono cuando su vencimiento se acerque a los 20 años y comprar el último bono a 25-30 años emitido por el mismo gobierno.

- Menores costes: Al comprar directamente los bonos nos estamos ahorrando los gastos y comisiones habituales de un fondo de inversión/ETF. No obstante, deberemos prestar atención tanto a la comisión de custodia como a la comisión por cobro de cupones aplicadas por nuestro bróker.

Comprar directamente en la web del Tesoro alemán

Esta alternativa es válida únicamente para aquellas personas que hayan abierto una cuenta en el Tesoro alemán antes del 1 de Enero de 2013. Si no eres uno de estos afortunados, te quedan las dos opciones anteriores.

El oro

El oro es uno de los activos más controvertidos que existen. Mientras que las acciones y los bonos tienen una gran aceptación en el mundo inversor, el oro produce filias y fobias a partes iguales. Por un lado, tenemos inversores como Ray Dalio que aconseja invertir en oro entre un 5% y un 10% de nuestra cartera. Por otro lado, gente como John Bogle, Benjamin Graham o Warren Buffet reniegan por completo de él.

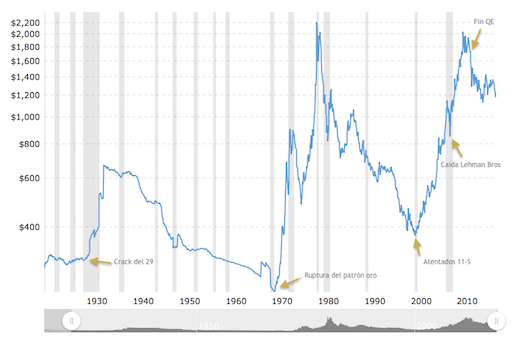

Para Harry Browne, el oro debe ser un activo refugio ante cualquiera de los tres escenarios siguientes:

- Hiperinflación local: Cuando los políticos comienzan a devaluar la moneda, el oro nos debe proteger ante esta pérdida de valor.

- Crisis monetarias: Ocasionalmente, los gobiernos no entran en hiperinflación pero comienzan guerras de divisas con otros países con continuas devaluaciones de la moneda.

- Crisis políticas: El dinero es miedoso y odia la incertidumbre. Así, cuando se producen eventos extraordinarios que lo ponen en peligro, acaba cayendo en los productos más seguros que existen. En estas ocasiones, el precio del oro se suele disparar.

¿Cumple el oro con alguna de estas funciones? Una imagen vale más que mil palabras.

Productos para invertir en oro en la Cartera Permanente

Invertir en oro no ha sido siempre tan sencillo. Hasta el lanzamiento en Marzo del 2003 del primer ETF de oro, los inversores solo tenían la posibilidad de comprar oro físico a través de un bróker de oro. A día de hoy, tenemos tres alternativas:

- ETF de oro: Invertir en ETF de oro es la opción más sencilla y cómoda. Sin embargo, en términos de propiedad del oro, no es la mejor elección. Si quieres saber qué ETF de oro son los más recomendables para tu cartera, te recomiendo este artículo.

- Oro físico: Si queremos ser propietarios del oro de nuestra cartera, la mejor opción es invertir en oro físico. Preferiblemente, monedas de oro.

- Oro físico a través de plataformas de compra-venta de oro: Una opción intermedia a las dos anteriores es el uso de plataformas online especializadas en la compra-venta de metales preciosos. En este caso, la opción más habitual es BullionVault.

El cash

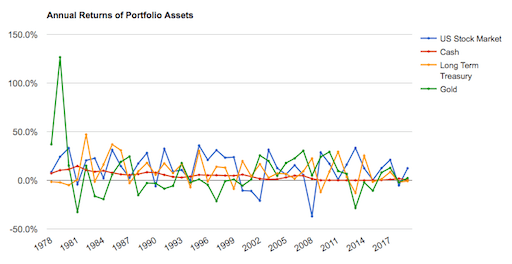

El cash o liquidez es el último activo de la Cartera Permanente. Su principal objetivo es dotar de estabilidad a la cartera. Mientras que las acciones, los bonos a largo plazo y el oro son altamente volátiles, el cash debe proporcionar tranquilidad. En la imagen inferior se puede ver cómo el cash (línea roja) se mantiene totalmente estable a lo largo del tiempo mientras el resto de activos suben y bajan sin control.

El cash debe protegernos en las épocas que Harry Browne denominó recesiones por contracción monetaria o tight money recessions. Estas recesiones se producen cuando los bancos centrales aumentan considerablemente los tipos de interés para detener periodos inflacionarios. En estos momentos, lo más esperable son caídas en todos los mercados por esta restricción de la liquidez. Las empresas no tienen dinero para emprender sus proyectos, el precio de los bonos a largo plazo desciende brutalmente por el aumento de tipos y el oro cae por la apreciación de la moneda.

Mientras que la prosperidad, la inflación y la deflación son escenarios económicos habituales, este tipo de recesiones han sido poco frecuentes. El único caso del último siglo se produjo en Estados Unidos en el año 1981. Ese año, la Reserva Federal aumentó los tipos de interés del 11% al 20%.

Pero, ¿a qué nos referimos cuando hablamos de cash?

Características del cash

El cash es un activo de nuestra cartera que debe tener las siguientes características:

- Alta liquidez: El cash debe estar invertido en productos que sean fácilmente convertibles en efectivo.

- Carecer de riesgos: Mientras que el resto de activos de la Cartera Permanente tienen sus propios riesgos, el cash es un activo libre de riesgo. Ni riesgo de impago, ni de tipos de interés, ni de contraparte. Ninguno.

Para Harry Browne, el único producto de inversión que cumple estos criterios son las letras del Tesoro americano con un vencimiento menor de 12 meses. Como ocurre con los bonos a largo plazo, en el caso español deberemos elegir letras del Tesoro emitidas por gobiernos con la máxima calificación crediticia (AAA).

Uno de los «problemas» de la letras del Tesoro AAA es su bajísima rentabilidad debida a la política actual de bajos tipos de interés. Una alternativa ligeramente más arriesgada es la compra de bonos AAA con un vencimiento entre 1 y 3 años. Estos bonos tienen una rentabilidad ligeramente superior a las letras a 12 meses y su volatilidad histórica no es muy superior.

¿Cash como fondo de emergencias?

Como se puede ver en hilos como este, este, este o este del foro Gyroscopic Investing, el alto porcentaje que representa el cash hace que mucha gente piense incluir su fondo de emergencias como parte de este activo. Para algunas personas esta estrategia es un error. El cash debe estar siempre preparado como pólvora seca ante cualquier caída del resto de activos.

Sin embargo, como hemos visto, este escenario de contracción monetaria no es ni mucho menos habitual. Por lo tanto, considero que ser ligeramente flexibles está permitido. Eso sí, en el caso de hacer uso de esta parte de la cartera para cualquier emergencia, deberemos rebalancear la cartera siguiendo nuestra estrategia habitual (por calendario, por bandas…)

Productos para invertir en cash de la Cartera Permanente

Al igual que ocurre con los bonos a largo plazo, existen 3 alternativas para la inversión en cash:

- Invertir en fondos/ETF de bonos a corto plazo

- Comprar las letras/bonos a corto plazo mediante un bróker

- Comprar las letras/bonos a corto plazo a través del Tesoro

Invertir en fondos/ETF de bonos a corto plazo

La opción más sencilla y cómoda es comprar un fondo indexado/ETF invertido en deuda AAA a corto plazo de países de la Eurozona. Por ejemplo, el ETF Lyxor EuroMTS Highest-Rated Macro-Weighted Govt Bond 1-3Y. Si bien este ETF no es perfecto, es más que aceptable ya que el 62% de su cartera está invertida en deuda AAA y el 38% restante AA.

Comprar letras o bonos a corto plazo mediante un bróker

Si no te gustan los ETF, la siguiente opción sería comprar los bonos a través de un bróker. En este caso, ni Inversis ni DEGIRO ofrecen letras del Tesoro alemán por lo que solo nos queda la opción de Renta 4 .

Como ocurre con los bonos a largo plazo, en la propia web del Tesoro alemán podemos ver las diferentes emisiones de deuda planificadas para el año en curso. Para emisiones de deuda superiores a un año debemos consultar la sección «Capital market instruments» y para las emisiones a menos de un año consultaremos el apartado «Money market instruments».

Si queremos diversificar el cash, Holanda es otro de los países de la eurozona con calificación AAA cuyos bonos están disponibles en Renta 4.

Comprar directamente letras o bonos gubernamentales a través del Tesoro

Como expliqué para los bonos a largo plazo, actualmente no es posible abrir nuevas cuentas en el Tesoro alemán. Como alternativa, algunos seguidores de la Cartera Permanente han optado por invertir en letras del Tesoro austriaco. Aunque la calidad crediticia de Austria no es tan alta como la de Alemania, es uno de los países más estables y prósperos de la eurozona por lo que su elección es más que sensata.

Si te interesa esta opción, te recomiendo este artículo y este hilo sobre el proceso de apertura de una cuenta en el Tesoro austriaco.

¿Qué hay de los fondos monetarios?

Una duda habitual es utilizar fondo monetarios/depósitos/cuentas remuneradas en lugar de letras del Tesoro de países con máxima calidad crediticia. Si bien esto no es lo más recomendable ya que añadimos cierto riesgo (pequeño, pero no despreciable), es una opción cómoda para acumular el ahorro mensual de nuestra cartera.

Resumen

Aquí se acaba esta guía de la Cartera Permanente. Espero que haya resuelto todas tus dudas sobre esta simple pero eficaz estrategia de inversión. Si te ha quedado alguna, no dudes en ponerla en los comentarios.

Disclaimer: Algunos de los brókers mencionados podrían contener enlaces de afiliación. Estos enlaces no representan ningún coste para ti. Su uso es una forma de apoyar el contenido de este blog.

Recuerda: invertir conlleva riesgos de perder su dinero

Actualizaciones

04/03/2020: Actualizado ISIN del último bono a 30 años del gobierno alemán y añadidos dos ETF de bonos a largo plazo (IBCL y X25E)

Que rentabilidad histórica tiene la Cartera Permanente y que volatilidad?

Hola Quim,

En el caso de una Cartera Permanente americana (región donde tenemos más datos históricos), la rentabilidad real de la cartera (ajustada a la inflación) ha sido de un 4,49% con una volatilidad del 7,14% en el periodo 1978-2019 según la web Portfolio Visualizer.

Un saludo,

Alejandro

Gran artículo y muy útil. Gracias!!

¡Muchas gracias David!

Muy buena guía Alejandro.

A mí cada vez me gusta más la cartera permanente. Lo que me tira un poco para atras es el oro.

Para cubrirme de la inflación me siento más cómodo con reits y bonos ligados a la inflación.

¡Muchas gracias Victor!

Como digo en el artículo «el oro despierta filias y fobias a partes iguales». Yo por ahora me mantengo fuerte con el oro. Llámame goldbug si quieres 🙂

Un saludo,

Alejandro

Muy buena guía, no te has dejado ni un detalle! 🙂

Muchas gracias Brownehead!! Sobra decir que tu fantástico blog ha sido una de mis fuentes de información 😉

Un saludo,

Alejandro

Por cierto, ¡acabo de ver tus dos nuevos artículos de 2019! Me gusta que vuelvas a darle al teclado.

Un abrazo

Una maravilla de resumen.

Si acaso, por poner una pega, falta el bróker para ETFs.

¡Muchas gracias!

Sobre el bróker de ETF, en esta ocasión he preferido no mencionarlos ya que la oferta de ETF por parte de muchos brókers es bastante dinámica.

Un saludo,

Alejandro

Genial, un articulo para estudiar detalladamente, por cierto, ya he podido contratar el Vanguard 20+ Year Euro Treasury Index Inv, leyendo tus post ya vi lo que tenía que hacer para que apareciera en BNP.

¡Un saludo!

¡Muchas gracias Andromeda!

A ver si algún día el Vanguard supera los 500 partícipes (aunque esto no depende de nosotros) y podemos hacer traspasos 🙂

Un saludo,

Alejandro

Excelente guía Alejandro, muchas gracias, resulta curioso y llamativo que al final solo haya tan pocos productos válidos y útiles para la cartera permanente de la multitud de activos que existen en el mercado. También es curioso que es casi imposible montar la estrategia con un solo broker o banco, al menos para los ciudadanos europeos.

Saludos.

Hola Jordi,

Los dos activos con menos productos disponibles son los bonos y el cash. Si España fuese un país AAA, lo tendríamos más fácil. Con una cuenta en el Tesoro español ya tendríamos el 50% hecho.

Ojalá podamos algún día hacer esto 🙂

Un saludo,

Alejandro

Un placer leerte de nuevo. Hace un tiempo que sigo el blog y se agradece mucho la información que aportas. Es fantástico poder aprender de alguien como tú.

Quizás la sección de «Mi Cartera» debería actualizarse a 2019 ¿no?, más que nada porque creo que aquellos que como yo empezaron a buscar info sobre el tema lo que les interesa realmente, más que las «posibilidades», son los «resultados» aunque sean «parciales» o «anuales» pero para ver cómo va tirando la cosa y lo que finalmente podríamos esperar de tales inversiones.

Gracias de nuevo por tu ayuda.

Hola Genaro!

Muchas gracias por el comentario 🙂

Sobre la sección «Mi Cartera», llevo unas semanas trabajando en ella para adaptarla a los nuevos cambio que he hecho en la cartera y quiero modificar el contenido actual.

Cuando lo tenga listo, avisaré a todos los suscriptores del blog.

Un saludo,

Alejandro

Saludos y agradecimientos por este estupendo lugar para aprender y compartir.

Estoy muy interesado en crear una cartera «all weather» de Ray Dalio, pero adaptada a inversores españoles y sobre todo utilizando si es posible fondos de inversión. ¿Alguna sugerencia?

Gracias

Prueba con esto:

https://portfoliocharts.com/portfolio/all-seasons-portfolio/

Asset Allocation

Stocks

30% Domestic Total Stock Market (Amundi EMU o Vanguard Eurozone los tienes detallados en este articulo)

Bonds

40% Long Term (Bono Aleman a 30 años o bien el fondo de vanguard 20+, ambos estan detallados en este articulo)

15% Intermediate Term (Un fondo de bonos de deuda publica de medio plazo de la zona euro, de amundi o vanguard)

Real Assets

7.5% Commodities (difícil aquí con fondos de inversion, buscar algun ETF de materias primas)

7.5% Gold (un ETF de oro de los recomendados en este artículo)

Saludos,

Hola Josancospi!

Hoy he publicado un artículo sobre esta cartera explicando qué productos utilizar para su implementación:

https://www.quenoteloinviertan.com/cartera-all-seasons-ray-dalio/

Espero que te sea de ayuda

Un saludo,

Alejandro

Muy buen artículo y muy completo. Ya que tienes cierta experiencia con la cartera permanente y has estudiado a fondo su implementación a fondo para la zona euro, te planteo un par de preguntas:

¿Cómo se comportó tu cartera en uno de los peores años de la década como fue 2018?

¿Crees que de cara a una próxima recesión una cartera permanente será un buen refugio para un inversor de corte conservador-moderado?

Un saludo.

¡Muchas gracias Jesús!

Sobre la primera pregunta, te recomiendo este artículo de Brownehead donde analiza los resultados de la Cartera Permanente en 2018.

En cuanto a la Cartera Permanente como refugio para una próxima recesión, personalmente confío plenamente en esta cartera para cualquier escenario económico (incluida una próxima recesión). Me parece una gran cartera para perfiles conservadores.

Un saludo,

Alejandro

Hola Alejandro,

me viene de perlas tu artículo, puesto que voy a ampliar considerablemente la Cartera Permanente que tenemos Pepa y yo y, uno de los aspectos a tener muy en cuenta en esta cartera, es la diversificación en productos y en bancos. Así que los listados de productos que das aquí me vienen de maravilla.

¡Gracias!

Pepe.

Hola Alejandro,

¿Inversión local o internacional?

Me abordan dudas en cuanto a la creación de esta cartera entre dólares y euros. Vamos a ver, tengo claro que lo aconsejable es crear un cartera basada en la moneda que utilizamos todos los días, es decir, al residir en Europa esta debería ser el Euro.

La bolsa americana me da mas seguridad que la Europea, sin embargo vivo en Europa…Sería aconsejable invertir en ETF que repliquen el S&P pero accesibles en euros?

Por ejemplo: SP5 – LU0496786574

Muchas gracias por tu blog, sin duda alguna de lo mejorcito que hay.

Un saludo,

Hola Santi,

¡Muchas gracias por los halagos! 🙂

Sobre tu pregunta, invertir en dólares es un riesgo más para tu cartera. Suponiendo la misma rentabilidad entre la RV USA y Europa, si la relación dólar-euro es favorable para el dólar, tu inversión internacional habrá sido acertada. En caso contrario, tu elección será errónea.

Personalmente, creo que un poco de riesgo divisa es factible (mi propia cartera tiene un % invertido en el índice MSCI World que tiene una exposición del 60% aprox a USA). Sin embargo, invertir únicamente en USA lo veo arriesgado (pero aquí hay para todos los gustos).

Un saludo,

Alejandro

Hola, solo comentar que según una resolución de la agencia tributaria el oro comprado a traves de BullionVault no se considera un bien susceptible de declarar en el modelo 720 de bienes en el extranjero por lo tanto para aquellos que tengan brokers extranjeros y quieran ahorrarse tener que hacer la declaración informativa del modelo 720 por sobrepasar el limite exento pueden usar esta opción para reducir o eliminar la parte de oro que tengan en ETF’s/ETC’s y que en este caso si que deben declararse en el modelo 720.

Saludos a todos.

Hola Alejandro,

Finalmente me he decidido a crear la cartera entera en DeGiro con una cuenta «Custody».

Renta Variable (25%):

SXR7: IE00B53QG562.

Para este elemento de la cartera, y a sabiendas de que no es lo aconsejado, dudo en incluir un 5% o 10% de un ETF MSCI World.

Renta fija (25%):

DE0001102432. Me gustaría que alguien confirme si ha podido adquirir este producto en DeGiro recientemente, de momento no me aceptan la orden de compra.

Cash (25%):

EXVM: DE000A0Q4RZ9, Es la única opción en Degiro. Dudo sinceramente si dejar esta parte en un depósito dada la rentabilidad de este ETF durante los últimos años.

Otra opción sería LU1829219556 (MA13), pero no esta disponible en este broker. En mi caso, prioritario tenerlo todo en el mismo broker por sencillez.

Oro (25%):

GZUR: DE000A1DCTL3, Replica con oro físico, y ETF de operativa gratuita en DeGiro.

Me encantaría saber tu opinión y saber si podéis echarme una mano con el tema del bono alemán.

Gracias,

Un saludo.

Hola Santi,

Enhorabuena por lanzarte a implementar tu propia Cartera Permanente 😉

Me parece una buena cartera. Ese 5-10% que mencionas en MSCI World no es desaconsejable. Harry Browne recomendaba divisa local pero una pequeña diversificación geográfica como tu mencionas está bien.

Sobre el bono alemán, yo no he operado con él pero acabo de preguntar por RRSS a ver si aparece alguien 😉

En cuanto al cash, si quieres una alternativa con mayor duración (1-3 años), puedes echarle un ojo al IE00B3VTMJ91. No es perfecto ya que tiene bonos de países no AAA, pero considero bastante aceptable ya que el 50% está invertido en países AAA (Alemania) o AA (Francia).

El oro me parece muy buena elección.

Un saludo,

Alejandro

Hola Santi, estoy iniciándome en la inversión y me he abierto cuenta en DEGIRO pero tengo mis dudas entre la cuenta custody y la basic. Por lo que he visto desde Custody no podrías ponerte corto y Basic si. ¿Qué diferencia te ha hecho elegir a ti la custody?

Voy a echarle un ojo a tu cartera que parece muy interesante.

Gracias por la información y ayuda que dais. Incluido por supuesto a Alejandro y su metódico post que tanto me está ayudando.

Hola Miguel,

Le principal diferencia a parte de las comisiones es que la custody no deja tus acciones a terceros. Yo me tomo la cartera permanente como un plan de ahorro a muy largo plazo, por lo cual quiero el mínimo riesgo.

Cabe decir que tengo otra cuenta Basic para otros tipo de estrategias.

Otro punto importante, en Degiro no invertiría más de 20k.

Santi, ¿en tu cuenta Custody puedes adquirir ETCs? Había comentado Brownehead en este artículo que habían capado la operativa en ese tipo de cuentas…

Hola Alejandro,

Los quitaron durante un tiempo si previo aviso, yo incluso contacté a Degiro para que me explicasen los motivos y porque no se nos había informado. Hoy en día parece que han dado marcha atrás.

No puedo confirmarlo al 100% porque no he cursado la order, pero aparentemente lo permite.

Ejemplo utilizado: GZUR | DE000A1DCTL3 | Xetra

Un saludo,

¡Muchas gracias por tu respuesta Santi!

Está bien saber que (aparentemente) la operativa está de nuevo disponible.

Un saludo,

Alejandro

Hola Alejandro,

Una pequeña duda. Sigue siendo conveniente el 5-10% en MSCI World en una cartera formada a partir de ETFs? Lo digo por el coste del rebalanceo.

Por otro lado, dado el caso que ETF recomiendas, he encontrado este:

ISIN IE00BJ0KDQ92

http://www.morningstar.es/es/etf/snapshot/snapshot.aspx?id=0P00013WPP

Ya que me pongo a diversificar me gustaría un poco de Small caps, este último solo contiene largue caps.

Por cierto, en cuanto al bono alemán ya lo tengo solucionado. 🙂

Gracias de antemano.

Un saludo.

Buenas Alejandro!

Que un fondo no sea traspasable ¿quiere decir que tampoco puedo adquirir participaciones a cambio de uno de los fondos que poseo actualmente? Dicho de otra manera ¿no se pueden COMPRAR ni VENDER participaciones de este fondo con traspasos? Tenía pensado traspasar parte de un fondo que ya tengo al Vanguard, y hacer futuros rebalanceos de esa parte de la cartera con el ETF de bonos que tengo.

Hola Pedro,

Eso es. Si quieres comprar participaciones de un fondo no traspasable, no puedes en ninguno de los dos sentidos. Ni para comprar ni para vender.

Un saludo,

Alejandro

Enhorabuena por el blog, muy útil todo lo que leo!

Yo estoy evaluando si construir mi cartera permanente pero tengo unas dudas.

No entiendo porque en la parte de RV el manual dice que hay que ponderar más la economía local. No es mejor diversificar al máximo?

Tema bonos y cash la misma duda.

Sería viable una cartera con los fondos indices de RV y RF más globales posibles, un etf de oro y la parte de cash lo que se pueda conseguir mejor en bonos de 1 y 3 años como dices?

Por otro lado, añadir algo de inmobiliario sería buena opción?

Hola.

Cuanto capital se necesita para formar una cartera permanente ?

Se puede formar una cartera permanente en un mismo broker, por ejemplo selfbank?

Saludos.

Hola Alejandro. Enhorabuena por el blog, me ha llevado Google a él como hizo en su día contigo y el blog de Antonio Rico, en (por lo que he entendido) circunstancias muy parecidas.

Tengo una duda, y es que comentas que para la opción del Cash una cuenta remunerada no es lo más recomendable ya que añadimos cierto riesgo. No entiendo… ¿a qué tipo de riesgo de refieres? Quizás es obvio pero llevo apenas semana y media iniciándome en este mundo y uno no nace sabiendo.

Enhorabuena por el blog, me has ganado como lector!

Buenos días,

Yo también me he animado a crearme una cuenta permanente, gracias Alejandro por toda la información.

De momento he abierto una cuenta en myinvestor y ahora dudando si hace todo ahí que no se si se puede o abrir otra en Degiro.

Pregunta, en degiro se puede comprar ya el bono aleman ?? Este tipo de producto se puede comprar en cualquier momento ?? O suelen agotarse y hay que esperar hasta que el gobierno aleman lo vuelva a ofrecer ??

En cuanto a comisiones e impuestos, para el tema de los revalanceos sobre todo, como iría para este bono ??

Y para la ETC de oro la Gzur ??

Mil gracias !!

Hola,

Muchas gracias por tu artículo. A mí me atrae bastante el concepto de cartera permanente.

Sin embargo, no me convence mucho el concepto de sustituir «elemento a elemento» de la cartera americana por otro análogo (acciones americanas por acciones europeas, dólares por euros, bonos americanos por bonos europeos). No he visto ningún análisis histórico, ninguna noticia de backtesting, que indique que una cartera así constituida se aproxime en rentabilidad y volatilidad a la de Harry Browne.

Sé que Harry Browne proponía que, alguien extranjero la constituyese en su moneda local. Pero eso parece más bien algo que dijo por sentido común, no algo que cuantificase estadísticamente.

Las carteras son conjuntos. Y un elemento bastante principal de la cartera de Harry Browne es que unos activos denominados en dólares (75% o 50%, según incluyamos o no la parte de acciones), se contraponían al oro. Resulta que el valor del oro y el del dólar estadounidense tienen una especial relación, por el carácter de moneda global del dólar americano (el comercio internacional en dólares triplica al comercio en euros). Esa relación no parece que exista entre el euro y el oro; por lo cual se elimina un factor muy importante que sí existe en la cartera de Harry Browne, si la trasladamos al euro.

Otro factor que también puede ser diferente es la diferente rentabilidad de la bolsa europea respecto de la bolsa americana.

Por todos esos factores, no sé si, al realizar esa «traducción de activos» a la cartera de Harry Browne europea estamos alterando sus equilibrios internos, que son los que la hacen «permanente».

Por favor, ¿conocéis algún estudio histórico de cómo se habría comportado éuna cartera permanente «europea» desde el comienzo del euro o en los últimos diez años? ¿Qué rentabilidad y volatilidad habría tenido?

Muchas gracias. Un cordial saludo

Hola Antonio,

Efectivamente, la relación oro-dólar es especial. Principalmente porque el oro cotiza en dólares. Un dólar bajista beneficia al oro y viceversa.

No obstante, el comportamiento de la cartera permanente europea ha sido bastante consistente desde la creación del euro y ha cumplido con los objetivos marcados por Harry Browne.

En este sentido te recomiendo este artículo que escribí hace poco sobre la diversificación internacional de la cartera y donde analizo esta cuestión:

https://www.quenoteloinviertan.com/cartera-permanente-diversificacion-internacional/

Un saludo,

Alejandro

Hola Alejandro, una maravilla la de información que tienes en tu blog.

Yo me planteo empezar una cartera permanente empezando desde 0. No sé si sería recomendable repartir entre 4 partes o centrarse en renta variable y luego subir el resto

Hola Julián,

Muchas gracias por tu comentario 🙂

Sobre tu pregunta, lo más recomendable es empezar la cartera aportando a los 4 activos para estar protegido ante cualquier escenario.

Un saludo,

Alejandro

Hola, es posible montar esta cartera con ETF que disponga Degiro? no los encuentro por el Isin, gracias por su atención y espero su respuesta. Felicidades por su buen trabajo!

Hola Anastasio,

Sí, solo con ETFs es perfectamente posible. Si solo quieres trabajar con DEGIRO, yo te recomendaría comprar el bonos y renovarlo cada 5 años.

Aquí un ejemplo de cartera con DEGIRO:

– Cash: Lyxor EuroMTS Highest Rated Macro-Weighted Govt Bond 1-3Y (LU1829219556)

– Acciones: iShares MSCI EMU (IE00B53QG562)

– Oro: Xetra-Gold (DE000A0S9GB0)

– Bonos: Deutschland, Bundesrepublik 0,000% 21/52 (último bono emitido por Alemania a 30 años – DE0001102572)

Un saludo,

Alejandro

Tu en lo personal usas el 25% del cash para emergencias o solo lo usas en caso de que ciertos activos caigan de valor para aprovechar esas oportunidades?

Otra pregunta que tengo es si en tal caso de que un activo por ejemplo las acciones crecieran hasta un 35% del peso de nuestra cartera y el efectivo bajara a un 15% del peso total, tendriamos que sacar parte de ese dinero en acciones y colocarlo en el efectivo?

Hola Ricardo,

Yo uso el 25% también como fondo de emergencias. También tengo que decir que el tamaño del cash que tengo ahora mismo es mucho más grande de lo que necesitaría para un fondo de emergencias.

Debes ver la Cartera Permanente más como un estrategia de gestión patrimonial que como una estrategia de inversión.

A lo largo de la historia, únicamente una vez han caído los otros 3 activos de la cartera (exactamente tras la fuerte subida de tipos de Paul Volcker en el 82) y sería solo en ese escenario donde la liquidez era clave para comprar barato.

No obstante, la inversión es cuestión de gustos y hay gente que prefiere tener el fondo de emergencias aparte.

Un saludo,

Alejandro

Hola,

Tengo una pregunta sobre los bonos alemanes a 30 años, en concreto sobre la parte de las comisiones sobre la operativa de compra.

Por ejemplo, Degiro cobra 3€ por la compra de bonos. Teniendo esto en cuenta, no parece recomendable realizar aportaciones mensuales a la pata de RF de la misma manera que se podría hacer a otras patas a través de fondos indexados ( o al fondo Vanguard 20+ Year Euro Treasury ).

¿Cuál sería una buena recomendación para realizar aportaciones periódicas a la compra de bonos alemanes teniendo en cuenta estas comisiones? ¿Es algo que se debería hacer con periodos más largos? Y si es así, ¿dónde sería mejor tener el dinero para comprar bonos mientras tanto, a la espera de ejecutar la compra?

Gracias.

Buenas noches.

Estoy empezando a crear una cartera permanente, con la idea de que en el futuro, mi hija recién nacida pueda disfrutar de los ahorros bien para sus estudios o para cualquier proyecto que ella tenga…

Por otra parte, mi mujer y yo compartimos otra cartera 60/40 de similar peso económico.

Aunque igual me los replanteo tras haber encontrado otras opciones, mis instrumentos actuales para la cartera permanente son los siguientes:

ACCIONES: Vanguard Eurozone Stock Index Fund (IE00084248803).

BONOS L/P: Vanguard 20+ Year Euro Treasury Index (IE00B246KL88). (me estoy planteando la opción Degiro para ir a con bonos alemanes directamente).

ORO: Ishares Physical Gold ETC (IE00B4ND3602).

EFECTIVO: Groupama Trésorerie IC (FR0000989626) (es donde tengo mi fondo de emergencia que actualmente es más grande que mi cartera, pero también estoy abierto a moverlo a opciones más fieles a la filosofía de la cartera permanente).

La primera duda sería si he elegidos bien los fondos y el etc.

Luego se me plantea la duda de la fase de acumulación en la que estoy, Porque a priori esta cartera está pensada para grandes patrimonios (si no me equivoco).

¿Cómo se deben realizar las aportaciones? Estamos hablando de cantidades bajas de entorno a 200€ mensuales. ¿Es preferible aportar cada dos o tres meses a cada instrumento o dividir la aportación mensual a partes iguales? Sobre esta parte no termino de encontrar información. Sigo formándome y espero seguir aprendiendo poco a poco, pero mientras, creo que el dinero debe empezar a trabajar aunque por el camino se comentan errores…

Muchas gracias por todo el contenido que compartes! Sigo leyéndote.

Un saludo.