«El milagro del interés compuesto es arrollado por la tiranía de los costes compuestos»

John C. Bogle

En el artículo anterior vimos cómo los planes de pensiones son un vehículo de inversión interesante para nuestra cartera. Dependiendo de las circunstancias personales, pueden resultar incluso más recomendables que los fondos de inversión.

En el artículo de hoy vamos a ver cuáles son las ventajas de invertir en un plan de pensiones indexado frente a un plan de gestión activa y cuál es la oferta de la que disponemos actualmente.

Contenido

¿Por qué un plan de pensiones indexado?

Uno de los grandes problemas de los planes de pensiones es la escasa liberalización del sector. Hasta hace pocos años, la oferta de planes de pensiones era escasa y de poca calidad. Las entidades bancarias los ofrecían como un producto pensado para freír a comisiones a sus clientes siendo el banco el único beneficiado.

En el estudio «Rentabilidad de los fondos de pensiones 2001-2016» realizado por varios profesores del IESE se pone al descubierto este escaso interés por el cliente. Este estudio tiene algunos errores como comparar la rentabilidad media de todos los planes de pensiones con la rentabilidad del IBEX35 y los bonos españoles a 15 años. Sin embargo, aporta algunos datos de especial interés.

Los 148 planes de pensiones de renta variable y renta variable mixta estudiados en el periodo 2001-2016 obtuvieron una rentabilidad promedio del 2%. Una rentabilidad un 3,24% menor que el IBEX35 y un 3,27% que los bonos españoles a 15 años. Solo dos planes de pensiones (Bestinver Ahorro P.P. y Futurespaña RV) consiguieron batir ambos benchmarks.

Si observamos las comisiones, en el año 2007 el 60% de los planes de pensiones tenían unas comisiones explícitas (reflejadas en el folleto) superiores al 1,5%. Es decir, ese año un plan de pensiones promedio de renta variable habría obtenido una rentabilidad bruta (antes de comisiones) del 4%. Tras la aplicación de las comisiones, el gestor se habría llevado casi la mitad de la rentabilidad.

Últimamente, el panorama ha mejorado con la aparición de nuevas gestoras independientes más orientadas a aportar valor a sus clientes. Entre estas gestoras independientes se encuentran los gestores automatizados.

¿Qué es un gestor automatizado?

De forma resumida, podemos decir que un gestor automatizado es un gestor de inversiones donde la mayor parte de la operativa se encuentra automatizada. Las principales ventajas que aportan a sus clientes son:

- Menores costes que los gestores tradicionales

- Creación y mantenimiento de la cartera de forma automática

El primer paso a la hora de contratar un plan de pensiones o una cartera de fondos con un gestor automatizado es completar una encuesta on-line. El objetivo de esta encuesta es definir tu perfil de riesgo en función de tu edad, experiencia inversora, estabilidad laboral, etc. Una vez finalizada el gestor te propondrá una cartera de inversión ajustada a ese perfil de riesgo.

En los últimos años la oferta de gestores automatizados no ha hecho más que aumentar. Especialmente aquellos orientados a ofrecer carteras basadas en productos pasivos. En el artículo de hoy, nos vamos a centrar únicamente en aquellos que disponen de planes de pensiones indexados.

¿Dónde puedo contratar un plan de pensiones indexado?

Indexa Capital

Indexa Capital es el gestor automatizado pionero y líder en el sector español. Además, está orientado en ofrecer únicamente carteras basadas en fondos indexados y ETF. A 13 de Enero de 2018, entre planes de pensiones y fondos de inversión su volumen de activos es de 76,6 millones de euros.

Según el Real Decreto 304/2004, los planes de pensiones solo pueden ser gestionados por una Entidad Gestora de Fondos de Pensiones (EGFP). Indexa Capital, al no ser una EGFP, debe delegar este rol en otra entidad. En este caso, Caser Pensiones.

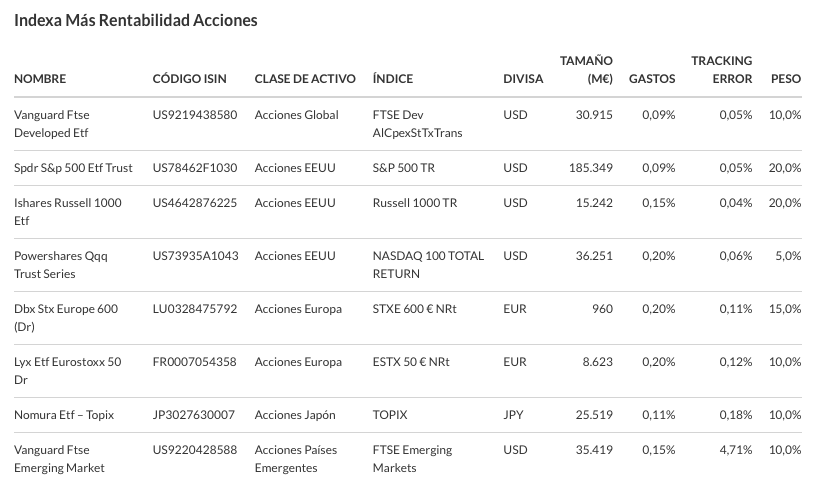

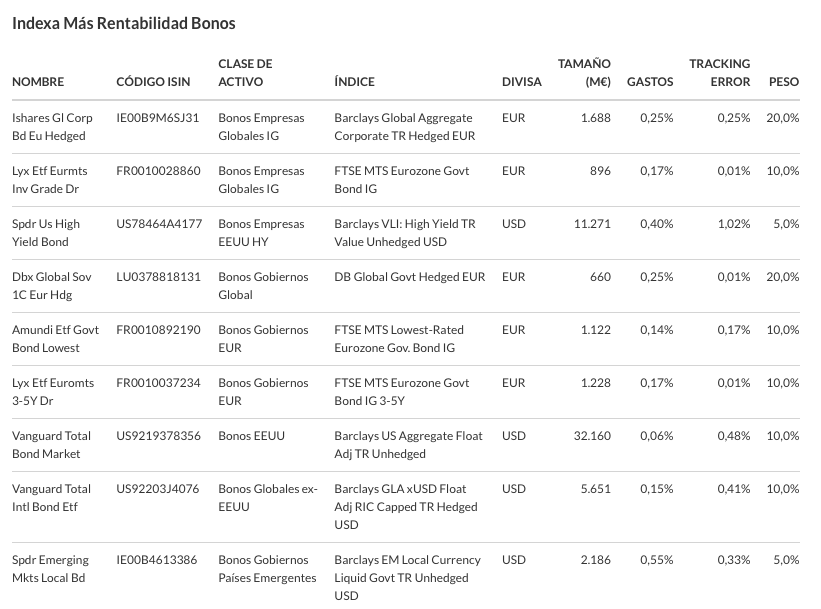

Indexa Capital ofrece dos planes de pensiones indexados: Indexa Más Rentabilidad Acciones PP e Indexa Más Rentabilidad Bonos PP.

Estos planes de pensiones no son mutuamente excluyentes. En realidad, al crear un plan de pensiones en Indexa Capital, tu cartera final será una combinación de ambos productos. Si tras realizar su encuesta on-line el resultado de tu perfil es defensivo, predominarán los bonos (Indexa Más Rentabilidad Bonos PP). Sin embargo, si tu perfil es agresivo, tendrán más peso las acciones (Indexa Más Rentabilidad Acciones PP).

El número total de perfiles de inversión definidos en Indexa Capital es 10. Siendo un 1/10 el perfil más conservador y 10/10 el más agresivo. La distribución entre ambos planes varía en un 10% por cada perfil inversor. Es decir, un perfil 10/10 tiene un 100% acciones, un perfil 9/10 tiene un 90% acciones/10% bonos y así sucesivamente. Si no estás de acuerdo con el perfil inversor seleccionado por Indexa puedes cambiarlo por otro más agresivo o conservador. Además, este perfil inversor será actualizado según vayas cumpliendo años como parte de su política de rebalanceo.

| Perfil Inversor | % Indexa Más Rentabilidad Acciones PP | % Indexa Más Rentabilidad Bonos PP |

|---|---|---|

| 1/10 | 10 | 90 |

| 2/10 | 20 | 80 |

| 3/10 | 30 | 70 |

| 4/10 | 40 | 60 |

| 5/10 | 50 | 50 |

| 6/10 | 60 | 40 |

| 7/10 | 70 | 30 |

| 8/10 | 80 | 20 |

| 9/10 | 90 | 10 |

| 10/10 | 100 | 0 |

En las últimas semanas yo mismo he abierto un plan de pensiones con ellos y el resultado de mi perfil ha sido un 10. Por lo tanto, el 100% de mi plan de pensiones indexado está invertido en el Indexa Más Rentabilidad Acciones PP.

Comisiones de los planes de pensiones de Indexa Capital

Las comisiones de Indexa Capital son uno de sus grandes reclamos publicitarios y no es para menos. Los planes de pensiones indexados de Indexa Capital tienen las comisiones más bajas del mercado. Esto se traduce en mayor rentabilidad para tí.

Actualización 06/09/2018: Comisiones reducidas del 0,81% al 0,68% (Noticia)

| Concepto | Beneficiario | Comisión anual |

|---|---|---|

| Asesoramiento y comercialización | Indexa Capital | 0,20% |

| Gestión del plan | Caser Pensiones | 0,20% |

| Depósito | Cecabank | 0,07% |

| Gastos corrientes de los fondos y ETFs | Gestoras de los fondos y ETFs | 0,13% (Aprox.) |

| Otros costes (corretaje, auditoría, etc) | Intermediarios financieros | 0,12% |

| Total | 0,72% |

Ahórrate un año de comisión de gestión

Si estás interesado en hacerte cliente de Indexa Capital, puedes hacerlo a través de esta invitación:

Gracias a ella, si abres una cartera de fondos (no aplica para planes de pensiones), los primeros 10.000€ de tu cartera estarán exentos de comisión de gestión.

No obstante, si abres un plan de pensiones, la promoción se te guardará por si en algún momento decides abrir una cartera de fondos con ellos.

Finizens

Finizens es otro gestor automatizado basado en productos indexados y la principal competencia de Indexa Capital. Sus planes de pensiones también son gestionados por Caser Pensiones.

Finizens tiene 5 planes de pensiones según el perfil inversor del cliente. Este perfil inversor será el resultado de la encuesta on-line realizada durante el proceso de alta como nuevo cliente.

| Plan de Pensiones Finizens | Renta variable (min/máx) |

|---|---|

| Finizens Conservador [Ficha] | 0 - 30% |

| Finizens Cauto [Ficha] | 10 - 50% |

| Finizens Equilibrado [Ficha] | 25 - 60% |

| Finizens Decidido [Ficha] | 35 - 75% |

| Finizens Atrevido [Ficha] | 100% |

Las carteras diseñadas por Finizens difieren ligeramente de las creadas por Indexa. Mientras que Indexa Capital invierte únicamente en acciones y bonos, Finizens incluye en sus carteras aproximadamente un 10% de ETFs de oro y REITS (empresas de inmuebles). El principal objetivo de estos dos activos es combatir la inflación.

Comisiones de los planes de pensiones de Finizens

Las comisiones de los planes de pensiones indexados de Finizens son casi tan atractivas como las de Indexa Capital. Pese a ser ligeramente mayores (0,85% Finizens vs 0,78% Indexa) están muy lejos de la competencia.

| Concepto | Beneficiario | Comisión anual |

|---|---|---|

| Asesoramiento y comercialización | Finizens | 0,34% |

| Gestión del plan | Caser Pensiones | 0,30% |

| Depósito | Cecabank | 0,10% |

| Gastos corrientes de los fondos y ETFs | Gestoras de los fondos y ETFs | 0,10% (Aprox.) |

| Otros gastos | Intermediarios financieros | 0,01% |

| Total | 0,85% |

ING

Hasta hace pocos años, ING era la única entidad del mercado español que ofrecía planes de pensiones indexados.

ING tiene dos tipos de planes de pensiones indexados: los planes de pensiones de renta variable y los planes de pensiones dinámicos.

- Planes Naranja de renta variable: Dentro de los planes de pensiones de renta variable de ING, tienen tres planes de pensiones indexados: S&P 500, EuroStoxx50 y Ibex35. Cada uno de estos planes invierte en los fondos indexados de ING que replican índice con el mismo nombre.

- Planes Naranja dinámicos: Los planes de pensiones dinámicos de ING adaptan la exposición a renta variable y renta fija según la edad. Cuanto más años te queden para jubilarte mayor será la inversión en renta variable. La parte de renta variable invierte de forma equitativa en los tres fondos indexados de ING: Fondo Naranja IBEX35, Fondo Naranja Eurostoxx 50 y el Fondo Naranja S&P500. Por su parte, la renta fija está invertida en los fondos de renta fija de gestión activa de ING. Por lo tanto, podríamos llamar a este tipo de planes «planes semi-indexados».

Comisiones de los planes indexados de ING

Hace años, los planes de pensiones de ING eran los únicos planes de pensiones indexados. Pese a que sus comisiones eran demasiado altas para un producto indexado, había que aceptarlas ya que era la única opción disponible en el mercado. Ahora, tras la incorporación de competidores como Indexa Capital o Finizens, sus comisiones son desproporcionadas.

Como suele ocurrir con la mayoría de entidades bancarias, la transparencia de ING respecto las comisiones de los planes de pensiones deja mucho que desear. Mientras que Finizens o Indexa desglosan todos los gastos fijos y estiman los variables, ING únciamente proporciona el valor de la comisión de gestión y la comisión de depósito. No realizan una estimación de los gastos variables (auditorías, corretaje, etc), no desglosan qué porcentaje de la comisión de gestión se quedan ellos en concepto de retrocesiones por comercialización del plan y no definen qué porcentaje se lleva Renta 4 por la gestión. Ni en la web, ni en sus informes trimestrales, ni en la atención telefónica he podido obtener esta información.

En la tabla inferior se pueden ver la comisiones cobradas por los Planes Naranja de renta variable. Los planes dinámicos no se han analizado ya que las comisiones varían según la distribución renta variable/renta fija:

| Concepto | Beneficiario | Comisión anual |

|---|---|---|

| Comercialización | ING | ¿? |

| Gestión del plan | Renta 4 Banco | 1,25% |

| Depósito | Santander Securities Services | 0% |

| Gastos corrientes de los fondos y ETFs | Gestoras de los fondos y ETFs | ¿? |

| Otros gastos (auditoría, corretaje, etc) | Intermediarios financieros | ¿? |

| TOTAL | 1,25% |

Si volvemos al estudio del IESE mencionado al principio del articulo, podemos observar cómo el plan de pensiones indexado ING S&P 500 obtuvo una rentabilidad anual un 0,45% inferior al IBEX35 (4,79% vs 5,24%). Sin embargo, en este periodo el índice americano tuvo una mayor rentabilidad que el español. El culpable de este menor rendimiento fueron sus altas comisiones.

No obstante, pese a aplicar unas comisiones excesivas, este plan de pensiones indexado obtuvo la sexta mayor rentabilidad de los 335 planes analizados en el estudio. Una muestra más de que, a largo plazo, la inversión pasiva bate a la mayoría de competidores de gestión activa.

En resumen, si estás pensando en añadir un plan de pensiones indexado a tu cartera, ING debería ser la última opción que deberías contemplar.

CNP Partners Morningstar

Una de las últimas incorporaciones al mercado de planes de pensiones indexados ha venido de la mano de dos gigantes: la aseguradora CNP Partners y Morningstar. Mientras que Morningstar no necesita presentación, vamos a centrarnos en CNP Partners.

¿Quién es CNP Partners?

CNP Partners es la subdivisión para España, Italia, y Portugal del grupo asegurador francés CNP Assurances. Es el mayor grupo asegurador de Francia y uno de los más grandes de Europa.

CNP Partners se implantó en España hace más de 10 años y fue la primera gestora en inscribir un plan de pensiones en el año 1988.

Planes de Pensiones CNP Partners Morningstar

Una de las particularidades de los planes de pensiones CNP Partners Morningstar es que son un mixto de gestión activa y gestión pasiva. Es decir, utilizan fondos indexados y ETFs pero la distribución de activos varía según considere Morningstar. Podríamos definirlos como «gestión activa de bajo coste».

CNP Partners Morningstar ofrece tres planes de pensiones diferentes. La mayor diferencia entre cada uno de ellos es el grado de exposición a renta variable. Según la política de inversión de los planes, la parte de la cartera no dedicada a renta variable estará invertida principalmente en renta fija, depósitos y fondos monetarios.

| Plan de pensiones CNP Partners Morningstar | % Renta variable (min/máx) |

|---|---|

| Conservador [Ficha, Política de inversión] | 0 - 30% |

| Moderado [Ficha, Política de inversión] | 30 - 75% |

| Dinámico [Ficha, Política de inversión] | 75 - 100% |

Comisiones de los planes de pensiones CNP Partners Morningstar

Las comisiones de los planes de pensiones CNP Partners Morningstar se reparten de la siguiente forma:

| Concepto | Beneficiario | Comisión anual |

|---|---|---|

| Comercialización y gestión del plan | CNP Partners | 0,65% |

| Asesoramiento | Morningstar | ¿? (Incluído en la comisión de gestión) |

| Depósito | BNP Paribas Securities Services | 0,07% |

| Gastos corrientes de los fondos y ETFs | Gestoras de los fondos y ETFs | 0,25% |

| Otros costes (corretaje, auditoría, etc) | Intermediarios financieros | 0% |

| Total | 0,97% |

Dos datos importantes a destacar:

- Sobre los gastos corrientes de los productos indexados: Según CNP Partners, la comisión actual (14/01/2018) se encuentra entorno el 0,20%.

- Sobre los costes operativos (corretaje, auditoría, etc): Según CNP Partners, actualmente esos costes son asumidos por la gestora hasta que su valor adquiera un peso significativo.

Resumen

Hemos visto que la oferta actual de planes de pensiones indexados es bastante escasa. Sin embargo, el panorama es mucho mejor que hace pocos años.

Por un lado, disponemos de 2 planes de pensiones 100% indexados muy competentes como los de Indexa Capital y Finizens. Por otro lado, tenemos un producto de gestión activa de bajo coste como la de CNP Partners Morningstar. Por último, están los planes Naranja de ING muy lejos de la competencia, sin ofrecer ningún valor añadido y con un coste mucho mayor que el resto.

Y tú,¿tienes contratado un plan de pensiones indexado? Si es así, ¿cuál de los mencionados en el artículo?

Interesante el artículo, muchas gracias. Tengo contratado el PP de Indexa y un pequeño plan de ahorro con Finizens. La verdad es que es super cómodo invertir con un roboadvisor y si en el futuro surge alguno con comisiones más bajas no descarto traspasar mi cartera de fondos, lazy total 😉

De momento me arreglo bien con mi pequeña cartera, va creciendo poco a poco.

Por último, por curiosidad, sabes qué combinación de cartera bogle se acerca al rendimiento de la cartera permanente? 30/70, 35/65, 40/60?

Hola María,

Yo no descarto crear un pequeño plan de ahorro en Finizens a corto-medio plazo para mi fondo de emergencias. Sin embargo, por el momento no lo he hecho ya que ahora mismo no es posible hacer un traspaso de fondos y no quiero pasar por Hacienda.

Sobre la combinación Bogle más similar a HBPP, acabo de hacer un poco de backtesting en portfoliovisualizer.co. La combinación más similar que he obtenido en el periodo 1978-217 ha sido un 40% RV USA / 60% RF (bonos USA intermedios). La rentabilidad fue un punto porcentual superior para Bogle (8,31 HBPP vs 9,42 Bogle) y la volatilidad muy similar (7,23% HBPP vs 7,30% Bogle).

Recuerda que esto no tiene que ser así en el futuro 😉

Un saludo!

Muy bien análisis. Totalmente de acuerdo con el tema de las comisiones, son productos a muy largo plazo y pequeñas diferencias porcentuales se convierten en grandes sumas de dinero. Una duda: en caso de problemas quien cubre estos productos, FGD o Fogain?

Gracias Victor!

En este caso ni uno ni otro. En caso de quiebra, sólo nos «interesaría» la quiebra de la depositaria que es la que tiene tus valores. Además esos valores están fuera del balance de activos de la entidad (como ocurre con los fondos de inversión de los bancos). El caso de quiebra/fraude de la entidad depositaria es muy improbable ya que las depositarias de planes de pensiones son supervisadas tanto por la «Dirección General de Seguros y Fondos de Pensiones» como por el Banco de España y deben mantener unos ratios de solvencia adecuados.

Esto lo he podido leer en el FAQ de Finizens pero voy a buscar algún documento oficial que lo explique.

Un saludo!

Bueno… como novato que soy, te cuento:

yo tenia un plan 2040 de ING y lo diversifique de la siguiente manera:

20% plan S&P500 ING

20% plan EuroStoxx50 ING

20% plan Ibex35 ING

20% plan Renta Fija Europea ING

20% plan Renta Fija Corto Plazo ING

Ahora que me has roto todo el esquema… (humor), dime por favor que es lo que podría hacer para recuperar la moral.

Hola Manu!

Siento haberte amargado el comienzo de semana 😉

En tu caso, yo movería el plan de pensiones de ING a Indexa o Finizens. En el caso de Indexa tendrías un perfil inversor 6/10 y en el caso de Finizens me decantaría por un plan «Atrevido».

Si tienes dudas sobre el proceso en el FAQ de Indexa te explican cómo hacer el traspaso. Para Finizens, es mejor que te pongas en contacto con ellos (su FAQ no lo deja muy claro)

Si te decantas por Indexa, recuerda que te puedo facilitar una invitación con la que, si en un futuro decides abrir una cartera con ellos, te ahorrarías la comisión de gestión durante el primer año.

Un saludo

Buenas tardes

Le agradeceria que pudiese enviarme una invitación para invertir en indexa.

gracias

Hola Aitor,

Si quieres abrir una cuenta como invitado en Indexa Capital solo tienes que hacer click en este enlace que te pongo a continuación:

Abrir cuenta en Indexa Capital

Es el mismo enlace que tengo en el banner de Indexa Capital en el lateral del blog.

Como aclaración, esta invitación te permite ahorrar la comisión de gestión de Indexa Capital en los primeros 10.000€ de tu cartera de fondos (la promoción no aplica para los planes de pensiones).

Un saludo,

Alejandro

Hola buenas tardes.

He leído con mucho interés tus comentarios, pues estoy interesado en invertir una parte de mis ahorrros en fondos indexados, ya que los ETF tienen el inconveniente de pasar por la ventanilla de la AEAT ( Sr. Montoro) si queremos modificar nuestra estrategia. El resto ya lo tengo invertido en fondos estilo Value.

Sobre el artículo de las Fondos de Pensiones se me ocurren algunos reparos:

Los índices reflejan la media entre los mejores y los peores ¿no?, pues si acertamos a elegir los mejores estaremos tomando una opcióm mejor, aunque sean más caros de comisiones.

En mi opinión, a la vista de la gestión de Bestinver en su fondo Bestinver Global FP con una rentabilidad anualizada a 10 años del 10,37 ( Morningstar ) es la mejor opción hoy por hoy.

Aclaro que no cobro comisión , pero si que a mis hijos les contraté este F.P y estoy muy satisfecho de su evolución.

Bienvenido José Francisco,

Sobre los fondos indexados y los ETFs, los segundos pueden salir mejor (habría que hacer el cálculo) si el capital que tienes es grande. Esto es así porque los ETF suelen tener menores costes y si a eso les añades grandes aportaciones, la comisión del bróker se diluye bastante. Sobre pasar por Hacienda en el rebalanceo, algo que hay que evitar a toda costa es vender con plusvalías. Si es posible, intentar aportar la mayor cantidad de dinero nuevo a los activos más infraponderados.

Sobre los índices, podemos decir que aproximadamente reflejan el comportamiento medio de los valores que lo componen. Digo «aproximadamente» porque los índices más conocidos suelen estar ponderados por capitalización. Por lo tanto, los movimientos de los valores con mayor capitalización influyen más que el resto.

Por último, sobre el fondo de Bestinver. Es cierto que su track record ha sido muy bueno en los últimos años. Sin embargo, nadie nos garantiza que vaya a continuar siendo así. Es más, por simple reversión a la media, es más que probable que no lo sea. Yo no considero que Bestinver sea la mejor opción hoy por hoy. Sino que ha sido la mejor opción para aquellos que decidieron invertir en Bestinver hace 10 años. ¿Seguirá siendo así dentro de 10 años? No lo sabemos. La mejor opción hoy por hoy es la que consiga la mejor rentabilidad dentro de 10 años 😉

Un saludo!

Hola Alejandro,

¿crees que siendo autónomo, teniendo en cuenta la desgravación de hasta 8000€, y el consecuente ahorro en impuestos, a largo plazo puede ser beneficioso hacerse un plan de este tipo o mejor montarte tu cartera pasiva y meter hay todo el dinero?

Un saludo

Hola browgle!

En mi opinión, siendo autónomo y cotizando por el mínimo el plan de pensiones debería ser el principal vehículo de inversión a largo plazo (pero no el único).

Un saludo!

Meter hay, no, meter ahí, sí…

Gracias por la respuesta, yo también creo que es la mejor opción.

Un saludo

Hola Alejandro!

Felicidades por tu artículo. Nosotros también somos partidarios de los Planes de Pensiones Indexados. De hecho en nuestra web hem hecho una comparativa también! 🙂

Saludos!

Genial analisis.

¡Un Saludo!

Gracias andromeda!

Hola

Es mejor un PP que un fondo indexado a renta variable para largo plazo?

saludos

Ni mejor ni peor. Diferente.

Como explico en el artículo anterior, los planes y los fondos tienen características diferentes y cada uno se adaptará mejor a las condiciones personales de cada uno:

https://www.quenoteloinviertan.com/invertir-plan-de-pensiones-indexado-i/

En mi caso, tengo un pequeño porcentaje de mi patrimonio en planes de pensiones ya que me aportan ciertas cosas que no tengo con los fondos.

Hola Alejandro,

Me ha gustado mucho tu análisis y ambos artículos.

Hasta ahora no me había interesado el mundo inversor y tu análsis y tu blog me ha servido mucho para entender varios cosas.

Leyendo por mi cuenta había llegado a la conclusión de que si tu sueldo es alto, conviene y mucho hacerte un plan de pensiones, para poder aprovechar al máximo la ventaja fiscal, pero tu análsis es mucho más profundo y he aprendido mucho.

Te quería hacer varias preguntas para que me des tu opinión.

Primero, yo hasta ahora he utilizado como vehículo los depósitos a plazo fijo para invertir mis ahorros. Pero estos no baten a la inflación y ahora que empiezo a tener un volumen de ahorros elevado, veo que no son ni de lejos la mejor opción. Tengo bastante dinero (100k) en depósito a plazo fijo. ¿lo invertirías en Fondos de Inversión? Aun me queda bastante para jubilarme, y podría asumir el riesgo. Lo invertirías de golpe o fraccionando la inversión en el tiempo?

Respecto al plan de pensiones. Yo tengo desde menos de un año el Plan de Pensiones Naranja S&P 500. Veo que las comisiones son más elevadas que las de Indexa, aunque también menores que la media de otros bancos, cuyos productos son muy pobres por lo general. Estuve sopesando el plan de pensiones de Indexa, pero por las cuentas que hice los planes de Indexa estaban bastante por debajo en las rentabilidades del Naranja S&P 500. Además salió un artículo donde decían que el Naranja S&P 500 había sido el mejor plan de pensiones de la década así que me decanté por el producto de ING:

http://www.expansion.com/ahorro/pensiones/2018/05/27/5b05580322601d12788b45f9.html

Este artículo lo habia leído ya antes en el blog de ING, pero como era propaganda no le había hecho mucho caso.

A dia de hoy mismo mi Plan Naranaja me está rentando en tan solo 8 meses desde que lo tengo suscrito un 10%!!!, lo cual lo veo extraordinario y estaba muy contento…

Bueno, hasta que he leido tu artículo, y me han entrado las dudas… Porque veo que lo que argumentas tiene mucho sentido. Y como plan de pensiones lo veo menos diversificado que el de Indexa. Si la economia USA pega un castañazo, el plan de pensiones entrará en caida libre. ¿Cuales son tus opiniones al respecto? ¿Debería traspasar mi plan de pensiones de ING a Indexa?. Aquí la verdad no tengo mucho dinero metido, ¿que harías tu?

Gracias por tu blog.

Buenas Jose,

Me alegro que los artículoa te hayan servido para entender mejor los planes de pensiones y comprender sus ventajas e inconvenientes.

En cuanto a tu pregunta, he de decir que cada persona es un mundo y no me gusta dar recomendaciones personales. Como bien dices la rentabilidad actual de los depósitos es muy pequeña y la inflación los devora por lo que mucha gente está buscando refugio en los fondos de inversión (FI).

Sobre si es una buena idea hacerlo, depende del grado de madurez inversora de cada uno y del FI elegido. Un FI (por muy corto que sea el plazo de au RF) nunca será un sustituo real de un depósito. En el depósito tienes garantizado tanto el capital como la rentabilidad. Lo cual no es así en los FI.

Una vez dicho esto, puedes analizar invertir en carteras de fondos indexados como los de Indexa. Eso sí, siempre considerando las carteras más defensivas (con mayor RF que RV). Otra opción es invertir en fondos mixtos (RV/RF). En este caso, yo recomendaría el fondo Baelo de Antonio Rico. No obstante, ten en cuenta que la exposición a RV puede ser excesivamente alta para tus necesidades (60%).

En cuanto a aportar de golpe o fraccionando, te recomiendo este artículo que escribí hace un tiempo.

Finalmente, sobre el PP Naranja de INF, su superioridad claramente está determinada por el gran rendimiento del S&P500. Incluso sus altas comisiones pasan inadvertidas ante el excelente rendimiento del índice. En mi opinión, si se quiere invertir en el S&P 500 es más recomendable buscar un FI indexado de bajo coste antes que el PP Naranja.

Una vez ya invertido en el producto (como es tu caso), debes considerar si tienes suficiente diversificación en el resto de tu cartera (otro FI por ejemplo). No obstante, repito que esto es algo muy personal. A día de hoy, un resfriado en la economía americana no afectará solo a su bolsa sino a todas las mundiales. Lo que buscamos con la diversificación de paises en RV no es descorrelación sino asegurar que estaremos dentro de la próxima USA. No sabemos si la RV será el activo más rentable de los próximos 25 años. Tampoco si los será el S&P 500. En cambio, diversificando paises muy probablemente estaremos dentro del próximo país estrella.

Un saludo,

Alejandro

Muy buenas Alejandro ! Muy buenos artículos.

Un jubilado me ha preguntado que no sabe que hacer con su plan de pensiones ahora que está jubilado. Lo tiene en un PP con su banco (Imaginate las comisiones…).

Así que yo creo que sería mejor moverlo a otra inversión con menos comisión, la cosa es, recomendarías seguir metiendolo en un PP indexado o en un fondo indexado diversificado con renta fija y con fondos value ?

Gracias por todo !

Hola Rodrigo!

Gracias por las felicitaciones 🙂

Sobre la duda de jubilado, lo más recomendable en mi opinión sería moverlos a un PP indexado con alto % de RF. Esto suponiendo que el PP suponga una fuente de ingresos para él. Eso sí, antes que se informe sobre posibles comisiones de traspaso del PP. Nunca he tenido que hacer uno y no conozco muy bien el tema.

Lo de moverlo a un fondo no lo veo ya que debería tributar al rescatar el PP para moverlo al FI.

Finalmente, lo último que debe hacer es rescatar el PP en forma de capital. El sablazo fiscal es enorme. Lo recomendable es rescatarlo como renta.

Un saludo,

Alejandro

Me encanta que aparezcan nuevos blogs como este con el fin de dar formación financiera que tanta falta nos hace. Y especialmente agradezco estos artículos sobre planes de pensiones indexados, que esperemos tomen fuerza y se vuelvan la norma en el futuro. Enhorabuena Alejandro, sigue así.

Hay algún plan de pensiones indexado al syp500 que tenga menos comisiones que el de ING direct? Y veo en Morningstar que siempre está el primero en rentabilidad. Los de indexa capital no se encuenttan en la base de datos?

Hola Sergio,

No que yo sepa. Tanto los planes de pensiones indexados de Indexa Capital como los de Finizens están diversificados a otras clases de activos y regiones. Si me entero de alguno, te lo haré saber.

Un saludo,

Alejandro

Hola Alejandro, enhorabuena por los artículos sobre PP Indexados.

Quisiera preguntarte si existen en España (quizás suene raro lo que voy a decir) Planes de Pensiones Indexados que inviertan a la baja en Renta Variable. Si conoces alguna gestora que haya contemplado esta posibilidad; porque en el supuesto de un futuro mercado bajista de largo recorrido, tener una parte de tu P.P Indexado invertido a la baja en RV, sería una muy buena forma de seguir ahorrando de cara a la jubilación.

Y también quisiera preguntarte si conoces alguna gestora que permita que los clientes seleccionemos de una manera libre y flexible los componentes, a nivel ETFs y fondos indexados, de nuestro PP Indexado.

Muchas gracias y un saludo,

Andrés