«A menos que puedas ver tus acciones caer un 50% sin entrar en pánico, no deberías estar en el mercado bursátil»

Warren Buffett

Todos sabíamos que este momento tenía que llegar. El mercado alcista más largo de la historia ha llegado a su fin. Sin embargo, nadie pensaba que la fiesta se acabaría de una forma tan abrupta. El coronavirus y la crisis del petróleo han arrasado los mercados en menos de un mes.

Aquí tenemos algunas cifras del fin de fiesta:

- El IBEX 35 experimentó la mayor caída semanal de su historia con unas pérdidas del 20,85% (Noticia)

- El petróleo sufrió su mayor caída diaria desde la Guerra del Golfo (Noticia)

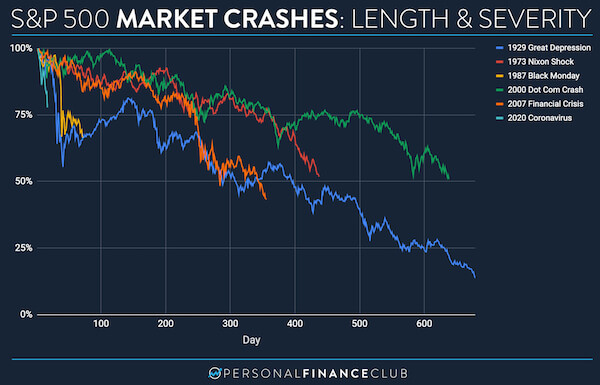

- El S&P 500 ha perdido más de un 20% entre el 19 de Febrero y el pasado viernes 13 de Marzo. Ninguna de las cinco grandes crisis de los últimos 100 años experimentó semejante caída en tan poco tiempo (ver gráfico inferior)

Es muy fácil hablar de largo plazo cuando las bolsas nos dan rentabilidades anuales de doble dígito. En cambio, el discurso se puede atragantar cuando esos dígitos están teñidos de rojo.

Pese a todo el drama y el pánico, podemos extraer valiosas enseñanzas de todo lo ocurrido hasta el momento.

En el artículo de hoy, vamos a ver tres lecciones inversoras que podemos aprender en tiempos convulsos como estos.

Contenido

Con todos ustedes, la volatilidad

El largo período alcista que hemos vivido ha llevado a mucha gente con poca experiencia a invertir un porcentaje muy alto de su patrimonio en renta variable. Algunos incluso seguían los consejos de autores de referencia en el movimiento FIRE como J.L. Collins e invertían únicamente en un fondo indexado al S&P 500. «La bolsa es el mejor activo a largo plazo» decían.

Sin embargo, había un parámetro que subestimaban: la volatilidad. Es muy sencillo soportar la volatilidad sentado en nuestro ordenador haciendo pruebas de backtesting mientras los mercados suben y suben. La prueba de fuego llega cuando vamos a la cama con nuestra cartera en números rojos mientras recordamos los desastrosos titulares del último telediario.

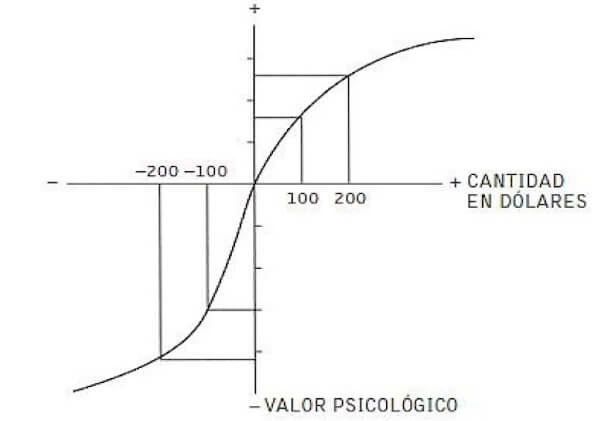

En su teoría de las perspectivas de 1979, Kahneman y Tversky ya advertían que las pérdidas nos afectan más intensamente que las ganancias. Aproximadamente, entre 1,5 y 2,5 veces.

Fuente: Laila Benchaib – Trabajo Propio (Wikipedia)

Ante semejante escenario, el miedo es uno de nuestros mayores enemigos y si se apodera de nosotros nos puede llevar a cometer alguno de los pecados capitales del inversor.

Para evitarlo, no hay nada como ser fieles a nuestro plan de inversión.

Manténte en el camino

«Stay the course», una de las frases más famosas de John Bogle. En español, «Manténte en el camino». ¿Y cuál es el camino que Bogle nos recomienda seguir? Tu plan de inversión.

Con los mercados en caída libre, muchos se preguntan si deben sacar todo el dinero de su cartera hacia un fondo monetario hasta que llegue la calma, aumentar las compras aprovechando estas caídas o simplemente dejar de aportar a su cartera.

A día de hoy, no sabemos cuál de estas elecciones será la solución óptima para nuestra cartera. Precisamente, es en estos momentos cuando debemos ser fieles a nuestro plan de inversión. Si no tienes uno, házlo ahora mismo. Deja por escrito lo siguiente:

- Cuál es tu objetivo de inversión

- Cuál es la composición de tu cartera

- Cuándo vas a realizar tus aportaciones

- Cuál es tu estrategia de rebalanceo

Automatiza tus inversiones, deja a un lado tus sentimientos y cíñete a tu plan.

Los cisnes negros blancos existen

Si en Enero alguien nos hubiera dicho que en dos meses nos íbamos a encontrar en estado de alerta, con toda la población española encerrada en sus casas por un virus proveniente de Asia y las bolsas hundiéndose, sería tachado de loco. Sin embargo, en esas estamos.

Como inversores a largo plazo, debemos grabarnos a fuego dos principios fundamentales:

- El futuro es incierto

- Los cisnes

negrosblancos existen

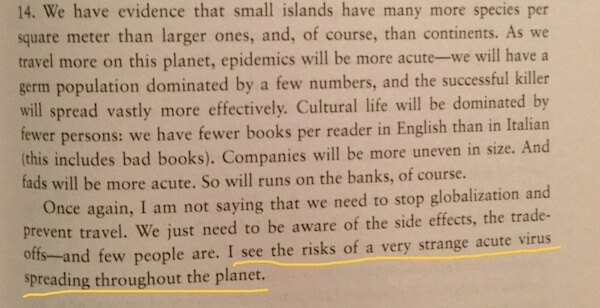

El coronavirus ha sido un cisne negro en toda regla. Un evento impredecible que ha supuesto un shock no solo para la economía sino para toda la sociedad. Curiosamente, en su libro «El Cisne Negro», Taleb nos advierte sobre la necesidad de ser conscientes de los efectos colaterales de la globalización y la posibilidad de que un agudo virus se extienda por todo el planeta.

Editado: 05/04/2020

Cuando escribí este artículo sostenía que el coronavirus había sido un «Cisne Negro». En parte, basándome en extractos del libro de Nassim Taleb.

En cambio, tras un interesante debate en twitter con @ElviraGP, he de rectificar. El propio Nassim Nicholas Taleb explicaba en una entrevista reciente explicaba que la pandemia del coronavirus no era un «Cisne Negro» sino un «Cisne Blanco» ya que era un evento totalmente predecible.

Por último, te recomiendo este artículo de Elvira donde explica por qué la pandemia del coronavirus no ha sido un «Cisne Negro».

Ya tengas una Cartera Permanente de Harry Browne, una cartera All-Seasons de Ray Dalio, una cartera Boglehead o diseñes tu propia cartera de inversión, diversifica tus activos para estar protegido ante cualquier evento inesperado.

Conclusiones

Las últimas semanas están siendo históricas. En todos los sentidos. El coronavirus ha puesto en jaque a medio mundo. Incluidas las bolsas. Sin embargo, el pánico nunca ha sido un buen consejero. Ni en lo personal, ni en lo profesional, ni en lo financiero.

Como nos aconsejaban los antiguos estoicos, aceptemos la realidad tal y como es. Mantengamos la calma y continuemos firmes en el camino.

Por último, no quisiera acabar este artículo sin dar todo mi apoyo al personal sanitario que está luchando para luchar contra esta pandemia llamada coronavirus. Mucho ánimo y esperemos que pronto salgamos de esta desagradable situación.

Disclaimer: Este artículo podría contener enlaces de afiliación. Estos enlaces no representan ningún coste para ti. Su uso es una forma de apoyar el contenido de este blog.

Recuerda: invertir conlleva riesgos de perder su dinero

Buen artículo Alex, como siempre, un saludo.

¡Gracias Roge!

¿Quizá sea un buen momento para empezar a invertir?

Un saludo y ánimo

No hay que hacer timing del mercado. Si hoy compras lo harás mas barato ke el mes pasado pero puede seguir bajando. Traza un plan y cíñete a él.

Saludos

Quizás sí, quizás no.

Lo que sí es un buen momento para ser consciente de la volatilidad del mercado y diseñar una cartera que tu estómago pueda aguantar.

Un saludo,

Alejandro

Como se está comportando la cartera permanente en esta situación? SI fueras tan amable me podrías decir que es lo que ha sacado desde octubre hasta hoy más o menos? Es para compararla con mi cartera actual ya que me estoy planteando hacer cambios en ella 😉

Hola Alejandro,

Bueno, pues yo simplemente he rebalanceado para mantener mi % de RV/RF. Si hace un mes tuve que traspasar de un fondo de RV a RF. por haber alcanzado la bolsa americana sus máximos, este finde he realizado lo contrario pasando de mis fondos de RF a RV tanto en Rent4 como en Selfbank de forma que he comprado muy barato el Pictet Europe y rl Amundi Emerging Markets.

Si has interirorizado los libros de Bogle, Malkiel, Bernstein, Browne, Graham o Ellis por ejemplo, es mas fácil Stay the course.

Un saludo

Por el libro. Así me gusta. Mis aplausos 😉

pq pictet cuando el vanguard Europe es mucho mas barato?

Enhorabuena por el blog, merece la pena!

Casualmente, yo había terminado de leer The Black Swan justo en Enero, y mira tu por donde…

Es curioso que todo el mundo se esperaba caídas, pero nadie hubiera acertado el motivo. Ahora es cuando hay que tener estómago para darle al botón!!!

Hola Daniel!

Muchas gracias por tus felicitaciones 🙂

Efectivamente, ahora es el momento complicado de efectuar el rebalanceo si toca. Es el momento de poner en práctica toda la teoría aprendida.

Un saludo,

Alejandro

Hola Alejandro,

Mi cultura financiera es justita pero parece de sentido común aprovechar la caída de índices que se está producciendo en este momento para entrar en fondos indexados con un horizonte a largo plazo que permita aprovechar la recuperación cuando quiera que esta se produzca.

¿Que índices recomendarías para diversificar y sobre ellos que fondos concretos? Sobre Ibex 35 el de Imantia parece de los más interesantes.

Aunque ninguno tenemos una bola de cristal parece que a pesar del rebote de esta semana esto va a caer más. ¿En que niveles / momento de la actual crisis / con que estrategia… te sentirías cómodo para entrar?

Gracias por tu tiempo y enhorabuena por el blog

Buen artículo. Enhorabuena. Me ha gustado mucho!

Un abrazo

¡Muchas gracias Jordi!

Excelente artículo, muchas gracias

Personalmente he aprovechado la caída para incrementar mis posiciones y conseguir un mejor precio por acción (BEP). Creo que es la mejor estrategia a largo plazo.